Недавно индикатор «дыхания»* рынка акций США достиг исторически рекордных значений, что побудило некоторых экспертов, например из Nomura, охарактеризовать сложившуюся ситуацию, как «панические покупки», и сравнить ее с тем, что происходило в самом начале программы количественного смягчения ФРС (QE).

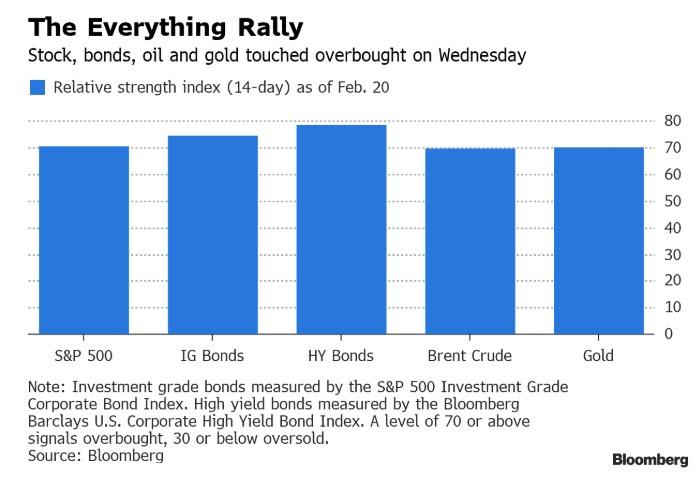

А вчера агентство Bloomberg обратило внимание на тот факт, что в этом году подорожали буквально все классы активов: от акций и корпоративных облигаций до золота и нефти. При этом в среду все они одновременно достигли области перекупленности, т. е. их 14-дневный RSI достиг или превысили отметку 70. По данным агентства, такого не случалось как минимум с 2000 года.

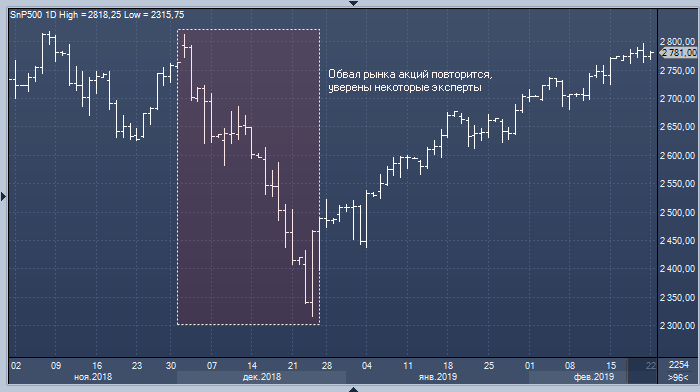

«Мы полагаем, что экономический цикл в США достиг своего пика в сентябре 2018 года, а американский рынок акций достиг рекордной перекупленности, исходя из восьми отслеживаемых нами фундаментальных показателей», - сообщил в интервью Bloomberg Тави Коста, управляющий активами хедж-фонда Crescat Capital. - «То, что мы видим в настоящий момент, является типичной коррекцией в рамках медвежьего рынка. Следующая волна падения окажется такой же резкой, как и предыдущая».

Схожего мнения придерживается и Марк Кисел, глава департамента долгового рынка PIMCO. По его словам, рынок уже учел в ценах большое количество хороших новостей, поэтому пришла пора продавать рискованные активы и наращивать долю защитных, вроде облигаций Казначейства США и корпоративных бондов инвестиционного уровня. Среди главных рыночных рисков эксперт указал рост дефицита бюджета США, конфликт между США и Китаем, а также замедление мировой экономики.

«Впереди нас ждет рост волатильности», - предупреждает господин Кисел.

*ProFinance.ru: индикатор «Market breadth» сопоставляет количество дорожающих и дешевеющих акций. Ели рынок растет и первых больше, чем вторых, то такой рост считается здоровым.

По теме:

Самый плохой год за всю историю: в 2018 подешевели 93% активов

Индикатор, предсказавший обвал 2008 года, вновь подает тревожные сигналы

Крах США неизбежен, долг взлетит до $30 трлн, рынок акций рухнет