Дэвид Стокман, бывший конгрессмен и глава Бюджетного управления (1981-1985) при Рональде Рейгане, дал интервью изданию InternationalMan. Ниже приводится его перевод.

Вопрос: что вы думаете о перспективах заключения нашумевшего торгового соглашения между США и Китаем?

Дэвид Стокман: Во-первых, это соглашение — просто чепуха. Никакого соглашения не будет, так как Трамп одержим тем, что в прошлом году мы купили у Китая товаров на $543 млрд, а продали ему всего на $120 млрд. Дональд думает, что это — вина его предшественников, которые заключили плохие торговые соглашения. Или что китайцы — худшие мошенники за всю историю.

Однако все объясняется экономическими различиями: разрыв в стоимости труда в США и в Поднебесной так велик, что подобного торгового дисбаланса не избежать. Это различие частично обусловлено политикой ФРС.

Средняя заработная плата в обрабатывающей промышленности США составляет около $30 в час (з/п + отчисления). А в Китае — около $5, и это — все, что вам надо знать.

Поэтому наш китайский импорт превышает аналогичный экспорт на $423 млрд, однако 55% из них приходятся всего на 2 категории товаров (по торговым кодам), включающих в себя смартфоны, ноутбуки, настольные компьютеры, другое компьютерное оборудование, электронику итд.

Из-за разницы в стоимости труда производство айфонов и прочей подобной продукции было полностью перенесено в Китай. В прошлом году мы импортировали подобной продукции на $275 млрд, включая сотовых телефонов на $90 млрд. Аналогичный экспорт при этом составил $27 млрд.

Таким образом, соотношение нашего китайского импорта к экспорту составляет 10:1, однако объясняется это не кознями Пекина, а разницей в стоимости труда. И эту проблему не решить путем переговоров.

Трамп увидел дефицит торгового баланса между США и Китаем объемом $423 млрд и принялся решать эту проблему путем дурацкого повышения пошлин, которое разрушает мировую торговлю и цепочку поставок. Это - очень серьезный вопрос, и я уверен , что в ближайшее время это не прекратится.

Важно понимать, что в этом году импорт из Китая составит $550 млрд, и на разных стадиях он будет обложен пошлинами объемом $120 млрд. И все это благодаря единоличному решению президента США, который мнит себя торговым царем мира.

Если мы обкладываем пошлинами только одну страну, а не весь наш импорт, то это будет иметь серьезные последствия и срикошетит по всей цепочке поставок. Китай — просто пирамида и карточный домик, который рано или поздно рухнет под собственным весом. Но мы приблизим этот момент, так как Поднебесная будет вынуждена держать цены на свою продукцию низкими, чтобы не уступить долю рынка Вьетнаму и прочим странам. Это полностью уничтожит и без того скудную прибыль китайских компаний.

В нынешнем мире, который так быстро меняется благодаря технологиям, пока еще никто не пытался установить пошлины на уровне 21%. Трамп — самый большой слон в китайской посудной лавке. Он — просто катастрофа.

Вопрос: что касается следующего кризиса…

Дэвид Стокман: После кризиса 2008 года ФРС в качестве «временной» меры держала ставки на искусственно низком уровне. Единственное, к чему это привело - к появлению «горячих» денег и росту рынка акций.

Попытки регулятора нормализовать монетарную политику спровоцировали обвал фондовых индексов, поэтому он капитулировал и перестал ужесточать денежно-кредитную политику (ДКП).

Вопрос: сможет ли ФРС справиться со следующим кризисом, вновь накачав систему ликвидностью?

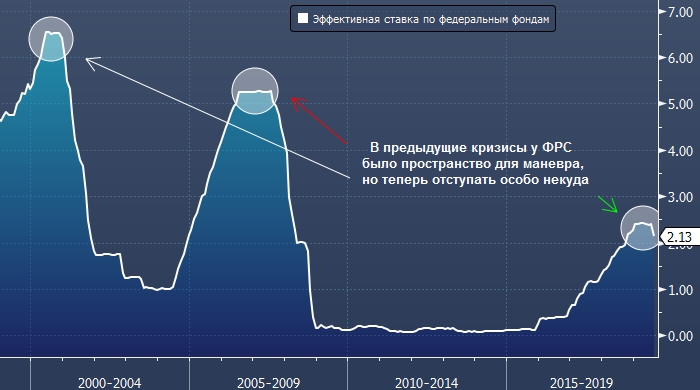

Дэвид Стокман: Я думаю, что ее возможности очень ограничены. У них осталось мало пороху. Вспомните, что накануне кризиса «дот-комов» ставка по федеральным фондам составляла 6%, что являлось большим заделом для смягчения ДКП. Накануне кризиса 2008 года она составляла 5.5%, что также являлось большим заделом для смягчения ДКП.

Текущий деловой цикл является не только наиболее продолжительным за всю историю (121 месяц), но и наиболее слабым. Безработица составляет всего 3.7%, а ФРС уже сдалась и снизила ставки. Сегодня ставка по федеральным фондам едва превышает 2%, так что регулятору почти некуда отступать.

Люди говорят, что ставка может стать отрицательной, однако в США этого не произойдет. Если ФРС попытается загнать краткосрочные ставки в отрицательную территорию, то это окончательно уничтожит сбережения американцев (особенно пенсионеров), которые с вилами пойдут маршем на Вашингтон. Так что этого не произойдет.

Кто-то говорит, что ФРС может запустить новую программу покупки активов, но я в этом сомневаюсь. Этот эксперимент полностью провалился. Баланс ФРС вырос с $850 млрд до $4.5 трлн, а Бен Бернанке все повторял, что это — временная экстренная мера, и ФРС нормализует денежно-кредитную политику, как только экономика стабилизируется.

Прошло 10 лет, и, по-моему, она стабилизировалась. ФРС начала осторожно сокращать баланс. Его объем снизился до $3.8 трлн, что очень сложно назвать нормализацией, учитывая масштабы предыдущего стимулирования. И затем они сдались, так как Дональд Трамп начал громко на них лаять.

Коллективные действия мировых центробанков загнали ставки на рекордно низкие уровни, поэтому я бы сказал, что мы наблюдаем крупнейший пузырь долгового рынка за всю историю. Доходность облигаций больше ничего не отражает. $16 трлн инвестиционных бондов торгуются с отрицательной доходностью, и рынок США остался единственным долговым рынком, который может предложить инвесторам хоть какой-то доход. И то он в среднем составляет меньше 2% годовых. Центробанки вот-вот полностью уничтожат долговой рынок.

Так что запуск новой программы QE взорвет этот рынок. В этом нет никаких сомнений. Я думаю, что это станет настоящим бедствием, которое обрушит всю мировую финансовую систему.

Чиновники ФРС сидят в роскошном здании, но они — глупые люди, которые носят «кейнсианские» очки и в упор не видят приближающегося масштабного кризиса.

Вопрос: Но так происходит не только в США. Европа, Япония и большинство других стран вели себя так же. Чем это закончится?

Дэвид Стокман: Я думаю, всем понятно, что конкурентная девальвация валют и снижение ставок в рамках стратегии «ограбь соседа» не закончится ничем хорошим. Дональд Трамп считает это отличной стратегией и уверен, что ФРС должна делать такие же глупые вещи, как ЕЦБ или Банк Японии. Но это — безумие.

Речь идет о суверенном долговом рынке объемом порядка $90 трлн. Весь долговой рынок Германии ушел в отрицательную доходность. Текущая доходность австрийских 100-летних облигаций составляет всего 1% при купоне в 2%. Таким образом, нынешние покупатели этих активов через 100 лет получат гарантированный убыток в 50%.

Как же так получилось? Все дело в том, что центробанки провоцируют масштабные спекуляции, благодаря которым доходность бондов все снижается и снижается, а их цена, соответственно, все растет и растет. Из-за этого идея о том, что акции являются спекулятивным инструментом, а облигации - «надежным», перевернулась с ног на голову.

Это — самая большая беда финансовых рынков, начиная как минимум с 1930-х годов. Ее породили центробанки, и я не думаю, что это безумие продлится долго.

Вопрос: Кризис 2008 года был спровоцирован ипотечным субстандартным кредитованием. А чем будет спровоцирован следующий кризис?

Дэвид Стокман: Главная проблема — пузырь на рынке облигаций. Рано или поздно их держатели так или иначе понесут колоссальные убытки. К тому же большинство инвесторов торгует с плечом, так что убытки будут мультиплицированы. Когда начнется обвал, все начнут в панике продавать, и это, учитывая масштабы проблемы, спровоцирует коллапс рынка, который срикошетит по всей мировой финансовой системе.

Впрочем, то же самое можно сказать и о рынке акций. В последние пять лет фондовые индексы росли исключительно благодаря обратной покупке акций (buyback) корпорациями, объем которой за этот время составил $2.4 трлн или около того. Однако это стало возможным исключительно благодаря низким ставкам.

В общем и целом, масштабы приближающейся катастрофы таковы: объем рынка облигаций составляет порядка $250 трлн, а рынка акций — около $80 трлн. И это, не говоря о производных инструментах. Так что ничего хорошего я не жду. Рыночные обвалы 2000 и 2008 годов померкнут в сравнении с тем, что нас ждет.

Подготовлено ProFinance.ru, автор: Дэвид Стокман, бывший конгрессмен и глава Бюджетного управления (1981-1985) при Рональде Рейгане.

По теме:

Отрицательные процентные ставки придут и в США — Гринспен

Предыдущая валютная война США и Китая завершилась разгромом Поднебесной

Центробанки оказались заложниками валютных войн, в которых не могут победить