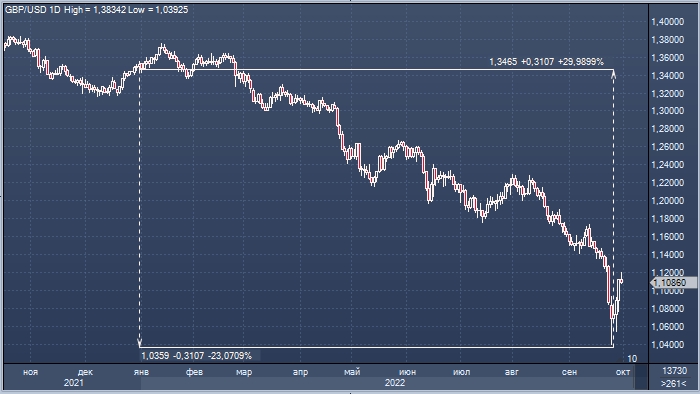

График курса фунта к доллару интервалами 1 день

Эти перекрестные течения поставили Банк Англии в сложное положение: на этой неделе Банк Англии предпринял экстренные действия с программой покупки облигаций, чтобы успокоить рынок облигаций Великобритании, несмотря на то, что политики намеревались начать сокращать размер баланса центрального банка, чтобы уменьшить экономические стимулы и сдержать инфляцию. Международный валютный фонд заявил, что внимательно следит за бюджетными планами правительства и что он не рекомендует крупные программы расходов, учитывая опасения по поводу инфляции во многих странах.

Чтобы сдержать инфляцию, Банк Англии, вероятно, повысит свою основную процентную ставку до 5%, что более чем вдвое превышает текущую официальную ставку в 2,25%, в ближайшие месяцы, по словам Майкла Кэхилла, специалиста по иностранным валютам в Goldman Sachs Research. Эксперт ответил на вопросы о падении британской валюты, денежно-кредитной политике Банка Англии и его ожиданиях относительно экономики Великобритании.

Что является причиной падения британского фунта?

Экономика Великобритании испытала значительный негативный внешний шок от повышения цен на энергоносители, который оказывает давление на перспективы роста, поскольку большая доля доходов тратится на счета за электроэнергию — так называемый шок ‘уровня жизни’.

Совсем недавно планы правительства помочь снизить некоторые из этих расходов и поддержать экономический рост способствовали падению фунта. План, по-видимому, повысит базовое инфляционное давление и увеличит государственный долг — по крайней мере, в ближайшей перспективе — при этом наибольшие выгоды получат домохозяйства с более высокими доходами. Это приводит к некоторым трудным компромиссам для Банка Англии, который и так изо всех сил пытался снизить инфляцию, не причиняя слишком много дополнительных страданий потребителям.

Рынки ожидают, что денежно-кредитная политика несколько ужесточится в ответ на новые фискальные меры, но не настолько, чтобы полностью нейтрализовать эти последствия. Учитывая эти факторы вместе, рынки требуют более высокой премии за активы Великобритании за счет более дешевой валюты и более низких цен на государственный долг.

Какую реакцию вы ожидаете со стороны Банка Англии?

В то время как значительное повышение ставки на следующем запланированном по графике заседании возможно, особенно в случае усиления турбулентности на рынке, мы считаем, что более вероятны дальнейшие ястребиные комментарии Банка Англии и крупные шаги на ноябрьском заседании, что позволит Комитету по денежно-кредитной политике включить финансовые новости в свои прогнозы. Учитывая более устойчивое инфляционное давление после финансовых объявлений на прошлой неделе и снижения курса фунта, мы ожидаем, что Банк Англии повысит ставку на 100 базисных пунктов в ноябре и декабре, при этом конечная ставка составит 5%.

Учитывая повышенную неопределенность как в отношении силы базовых факторов, так и в отношении направлений бюджетной и денежно-кредитной политики, мы видим двусторонние риски для нашего базового прогноза. Дальнейшее повышательное давление на цены на энергоносители в сочетании с отсутствием поддержки бизнеса в течение следующих шести месяцев или продолжающейся нефинансируемой бюджетной поддержкой, направленной на более состоятельные домохозяйства, которые имеют более низкую предельную склонность к потреблению, и агрессивный цикл повышения ставки Банка Англии может привести к более резкой рецессии в Великобритании.

С другой стороны, снижение цен на энергоносители, вызванное более низкими оптовыми ценами на энергию, более разумная фискальная политика уменьшат давление на Банк Англии, чтобы тот агрессивно повышал ставки. Это могло бы смягчить давление на доходы домохозяйств за счет снижения платежей за электроэнергию и ипотеку. При таком сценарии возможно, что рецессия в Великобритании будет очень мягкой и непродолжительной, а экономический рост сильно восстановится в 2023 году.

За какими факторами вы следите, чтобы понять, как обстоят дела с фунтом?

Учитывая широкую силу доллара, важно также обратить внимание на относительную динамику фунта стерлингов по отношению к другим основным торговым партнерам, таким как евро. Кроме того, статус Великобритании, как небольшой открытой экономики означает, что для фунта нормально демонстрировать низкие показатели, когда глобальные настроения в отношении риска слабы, поэтому мы смотрим, как он работает относительно этих факторов. Наконец, особенно важно следить за тем, как британский фунт ведет себя по отношению к другим внутренним финансовым активам.

Большую часть времени в странах с развитой экономикой валюты, как правило, растут в цене, когда растет доходность облигаций. Совсем недавно фунт падал несмотря на резко возросшую доходность облигаций, что обычно является признаком того, что рынки обеспокоены доверием к политике, и поэтому может быть важным знаком для политиков.

Насколько тревожно снижение фунта?

Есть два основных фактора, которые вызывают беспокойство. Первый — это сигнал, который рынки посылают о комплексе мер политики. Недавнее снижение курса фунта стерлингов произошло одновременно с резким повышением доходности облигаций. Обычно это сигнал о том, что рынки обеспокоены надежностью политики. Второй фактор — это обратная связь между обесцениванием валюты и инфляцией. Ослабление фунта стерлингов усилит инфляционное давление за счет увеличения стоимости импортируемых товаров, включая энергоносители.

Чего нам следует ожидать в будущем?

Мы ожидаем дальнейшего ослабления фунта в ближайшей перспективе до 1,05 по отношению к доллару США. Как правило, бюджетная экспансия может привести к укреплению валюты, когда она сопровождается ужесточением денежно-кредитной политики, но, учитывая текущие ограничения, вызванные энергетическим кризисом, мы думаем, что политика Банка Англии лишь частично компенсирует новые бюджетные расходы, объявленные правительством.

Тем не менее политика, по-видимому, со временем скорректируется в соответствии с недавними рыночными сигналами-либо посредством более решительных мер денежно-кредитной политики, либо некоторой умеренности в фискальном направлении, либо сочетании того и другого. Это было бы сравнимо, например, с тем, что произошло в США в начале 1980-х годов. Тем не менее если политика продолжится в этом направлении, то низкие показатели фунта стерлингов могут сохраняться дольше, чем мы ожидаем в настоящее время, включая потенциальное падение фунта ниже паритета с американской валютой.

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Стерлинг упал до рекордно низкого уровня в 1,035 по отношению к доллару

Маржин-коллы обрушили рынок госдолга Великобритании

Худший облигационный крах за последние десятилетия усиливается