По словам Эндрю Боллса из Pacific Investment Management Co, настало время для ставок на рынке облигаций на то, что в ближайшие пару лет Федеральная резервная система будет смягчать денежно-кредитную менее активно, чем другие крупные центральные банки.

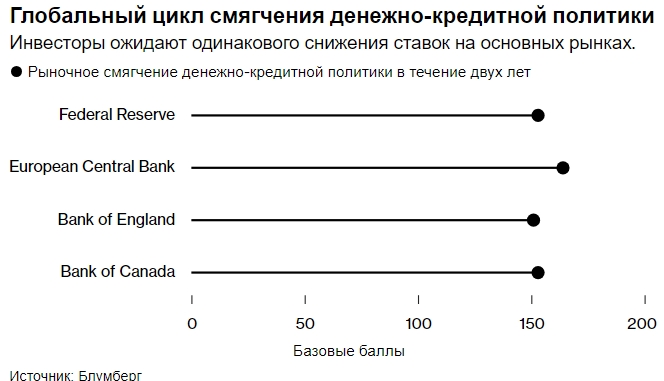

В настоящее время трейдеры ожидают, что в этот период большинство развитых стран будут снижать процентные ставки синхронно и равномерно: ФРС, Банк Канады и Банк Англии будут снижать ставки примерно на 150 базисных пунктов каждый, а Европейский центральный банк и Резервный банк Новой Зеландии - чуть больше.

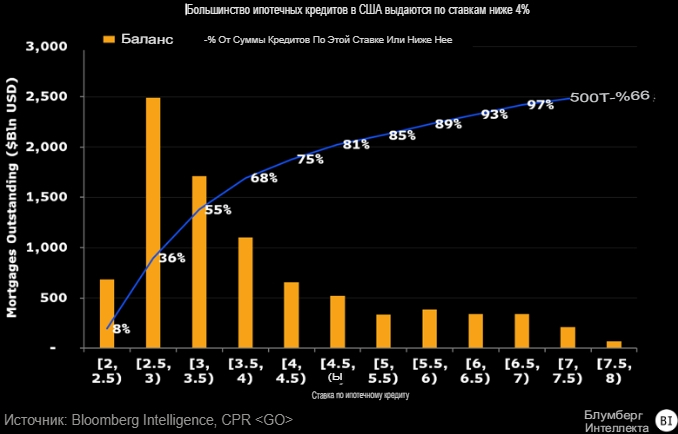

Однако в Pimco считают, что пути монетарной политики будут расходиться, и ФРС, скорее всего, сократит ставки меньше. Во многом это связано с ключевыми отличиями на различных рынках кредитования. В двух словах, ипотечные кредиты с фиксированной ставкой более распространены в США, что позволило заемщикам зафиксировать исторически низкие ставки в начале пандемии и создать некий буфер для крупнейшей в мире экономики от агрессивного цикла ужесточения политики ФРС.

Международный фонд облигаций управляющего активами с капиталом 14,2 млрд долларов ориентирован на более активное смягчение ДКП за пределами США, в странах, для которых более характерны жилищные кредиты с плавающей ставкой, что означает, что более высокая стоимость заимствований будет сильнее влиять на экономический рост и инфляцию в ближайшие два года.

По словам Боллса, главного инвестиционного директора компании по международному рынку облигаций, “общая черта многих стран заключается в том, что ипотечные рынки в большей степени подвержены экономическому влиянию процесса повышения ставок».

Он и его коллега-портфельный менеджер Сачин Гупта заявили в интервью в Лондоне на прошлой неделе, что они предпочитают долг Великобритании, Австралии, Новой Зеландии, Канады и Европы, а не США, и что они увеличивают позицию, которая может включать в себя краткосрочные кредиты или кредиты на срок в 10 лет. Под управлением Pimco находится 1,9 триллиона долларов. \\

Высокая убежденность

По словам Боллса, "имеет большой смысл делать такие позиции с относительной стоимостью" между США и другими суверенными рынками. "Это работает довольно хорошо", и "я бы сказал, что уровень убежденности сейчас определенно выше, чем раньше".

Фонд международных облигаций Pimco по состоянию на 1 апреля этого года вырос на 1,3%, опередив свой бенчмарк и большинство аналогов, свидетельствуют данные Bloomberg. Фонд, которым Боллс и Гупта управляют совместно с Лоренцо Пагани, также превзошел показатели за один год.

Трейдеры уже обожглись, пытаясь предугадать, когда центральные банки перейдут к смягчению, поскольку устойчивая инфляция заставляла власти поддерживать процентные ставки на высоком уровне. В конце прошлого года, например, рынки делали ставку на шесть сокращений процентных ставок ФРС в 2024 году. Теперь инвесторы даже сомневаются, что ФРС сможет выполнить свой прогноз о трех сокращениях к концу года.

На данный момент мировые рынки сходятся во мнении, что июнь - это потенциальная точка отсчета для цикла смягчения политики центральных банков.

Как считают в Pimco, этот консенсус выглядит уязвимым, учитывая различные экономические прогнозы.

В некоторой степени рынки устанавливают цены «от кривой США», сказал Гупта. «Ряд стран устанавливают цены на сокращение на 150–170 базисных пунктов, и это более или менее идентично, хотя существует уязвимость со стороны экономического роста».

Глобальный цикл смягчения денежно-кредитной политики. Инвесторы оценивают одинаковый объем снижения ставок на основных рынках. Источник: Bloomberg

В США, по оценкам ФРБ Атланты, экономика растет на 2,8% в год. Для сравнения: в Европе этот показатель составляет полпроцента или меньше, сказал Гупта.

История инфляции имеет решающее значение для центральных банков и позиционирования облигаций. Казначейские облигации продавались в начале недели, так как вероятность смягчения политики ФРС уже в июне опустилась ниже уровня в 50% после выхода хороших данных. Трейдеры сократили ожидания по снижению ставок в США в этом году до уровня чуть ниже текущего прогноза ФРС - 75 базисных пунктов в целом.

Выступая в пятницу, когда рынки были закрыты, председатель ФРС Джером Пауэлл повторил, что чиновникам нужна большая уверенность в том, что инфляция ослабевает, прежде чем они начнут смягчать ставки.

Что касается снижения ставок, «кажется, более вероятно, что США в краткосрочной перспективе будут медлить по сравнению с остальным миром, который, напротив, будет торопиться», — сказал Боллс.

"США еще предстоит увидеть замедление экономической активности, в то время как в других странах мира мы уже видим это замедление", - сказал он.

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Американские инвесторы стали более осторожными, чем ФРС, в отношении снижения ставок в 2024 году

Доллар подскочил до 5-месячного максимума на новостях из США

HSBC AM говорит о вступлении рынков в «новую парадигму», где приоритет отдается облигациям