Рост процентных ставок за последние два года стал благом для инвесторов в облигации, которые стремятся сохранить свой капитал и получить доходность, опережающую инфляцию.

Исчезающая долларовая купюра. Getty Images

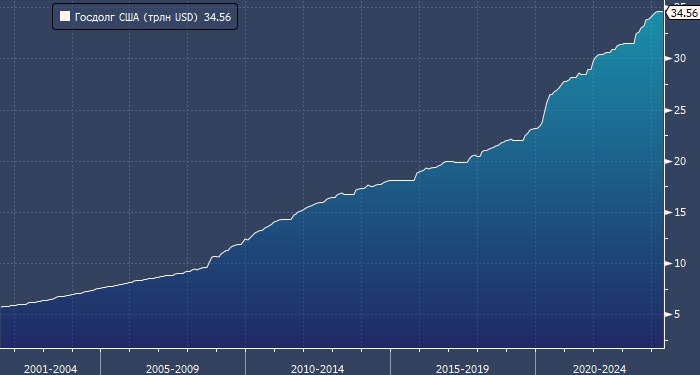

На противоположной стороне этого уравнения находится правительство США, которое выплачивает рекордную сумму в виде процентных платежей по долгу в 34 триллиона долларов.

По данным Bloomberg, в марте Казначейство США выплатило около 89 миллиардов долларов в виде процентов по своим долговым обязательствам, что составляет около 2 миллионов долларов в минуту.

Ожидается, что эти процентные платежи будут расти в обозримом будущем, так как правительство не сможет обуздать свой аппетит к трате денег, а Федеральная резервная система не проявляет желания снижать процентные ставки в ближайшее время.

Согласно данным ФРБ Сент-Луиса, ожидается, что расходы федерального правительства на выплату процентов в этом году превысят 1 трлн долларов, что станет рекордным показателем и почти вдвое превысит сумму, которую оно выплачивало в виде процентных расходов до того, как ФРС начала агрессивно повышать процентные ставки.

За первые три месяца 2023 года Казначейство США выплатило около 234 миллиардов долларов в виде процентных расходов.

Доходность 10-летних казначейских облигаций США составляет около 4,47%. Период нулевых процентных ставок ушел в историю. Тогда инвесторы были вынуждены идти на все больший риск, чтобы получить достойную доходность, будь то акции, приносящие дивиденды, или более рискованные транши долга.

Теперь инвесторы могут рассчитывать на стабильную доходность без риска потерять свой капитал, вложенный в казначейские обязательства США, и, похоже, они в восторге от этого, о чем свидетельствуют 6 триллионов долларов, которые в настоящее время находятся в фондах денежного рынка.

Резкий рост процентных выплат привел к парадоксальному мышлению на Уолл-стрит: некоторые утверждают, что повышение процентных ставок привело к росту устойчивости потребителей благодаря более стабильным и высоким фиксированным доходам. А это, в свою очередь, означает, что более высокие процентные ставки на самом деле способствовали всплеску инфляции, а не ее сдерживанию.

Джек Мэнли из JPMorgan заявил в прошлом месяце, что если ФРС действительно хочет снизить инфляцию, то ей следует снижать процентные ставки, а не повышать их.

«Я думаю, что мы находимся в забавной, своеобразной ситуации типа «курица с яйцом», когда вы не увидите значимого понижающего давления на инфляцию, пока не увидите значимого понижающего давления на стоимость жилья. И вы не увидите значительного понижательного давления на стоимость жилья, пока ФРС не снизит процентные ставки», - сказал Мэнли.

Подготовлено ProFinance.Ru по материалам Business Insider

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Растущий долг США в какой-то момент «сломает» рынки

Джейми Даймон говорит, что растущий долг США в конечном итоге вызовет "бунт" на мировых рынках