В этом году курс доллара снизился, поскольку инвесторы учли в ценах возможность возобновления снижения ставок Федеральной резервной системой. Однако, даже если номинальные ставки уже включены в цену доллара, более низкие реальные ставки могут этого не учесть.

Недавно доллар получил небольшую передышку после одного из худших начал календарного года с момента введения свободной плавающей валюты более 50 лет назад. Но он может столкнуться с новыми трудностями, если поддержка со стороны реальных процентных ставок исчезнет, что сейчас кажется вполне вероятным.

Если ФРС снизит ставку на следующей неделе, как ожидается, это произойдёт при инфляции около 3%, что на процентный пункт выше целевого показателя центрального банка в 2%. Дальнейшее смягчение монетарной политики на фоне негибких цен означает, что разница между скорректированной с учётом инфляции, или реальной, процентной ставкой США и процентными ставками других развитых стран должна сократиться — что является негативным фактором для доллара.

«ИСТИННАЯ» БОЛЬ

Различие в реальных процентных ставках и доходности, скорректированных с учётом инфляции, играет ключевую роль в оценке относительной доходности и покупательной способности валют.

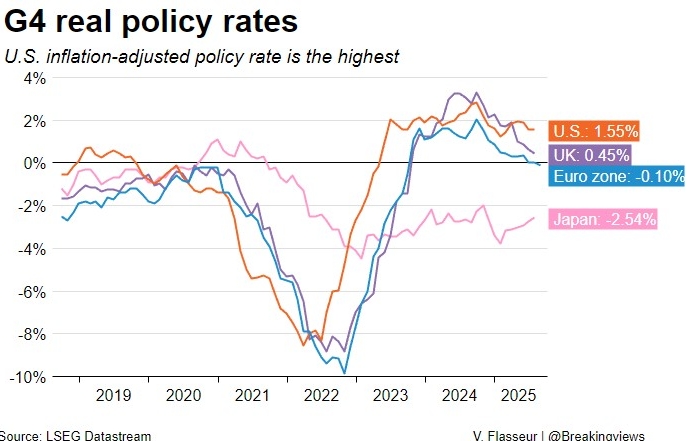

В зависимости от уровня годовой инфляции, реальная ставка по федеральным фондам в настоящее время составляет примерно 1,3–1,8%. Это значительно выше, чем аналогичные показатели в еврозоне, Великобритании и особенно в Японии, где реальная ключевая ставка имеет отрицательное значение.

Хотя это не предотвратило резкого падения доллара в текущем году, возможно, данное «реальное» преимущество способствовало смягчению ещё более глубокого обвала. Однако, что произойдёт, если эта поддержка исчезнет?

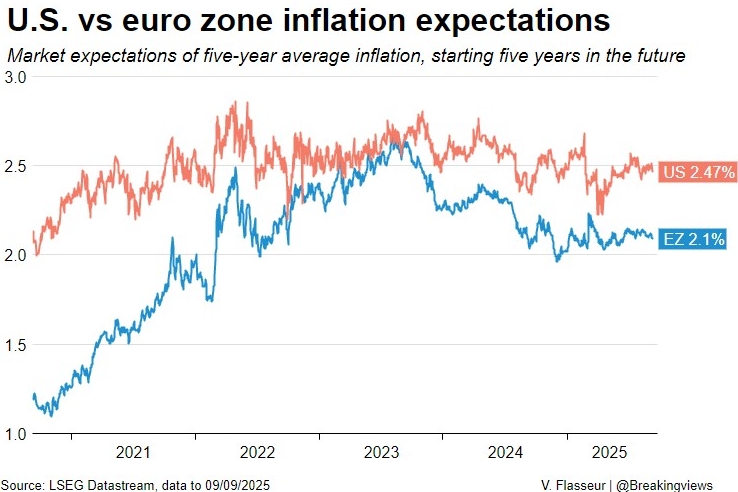

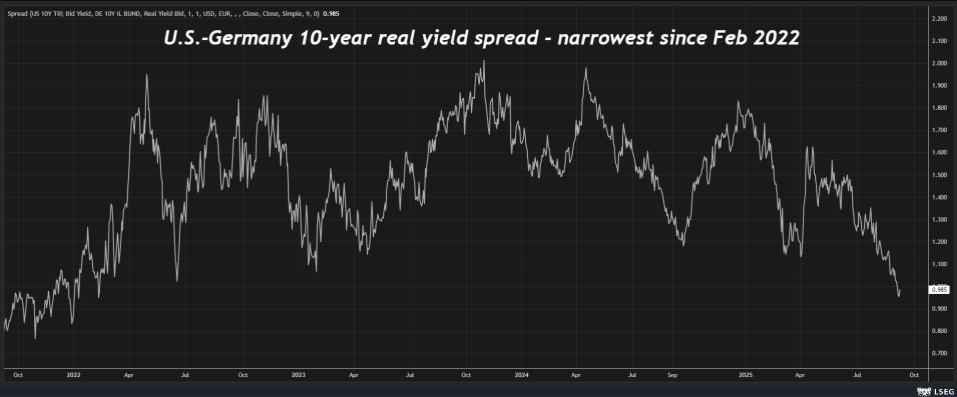

Отклонение от кривой уже значительно. Снижение доллара на 10% в 2023 году во многом связано с сокращением положительной разницы в реальной доходности на пяти- и десятилетних временных интервалах. В настоящее время эти спреды являются самыми узкими с начала 2022 года, но есть риск их дальнейшего сужения.

ШЕСТОЙ РАЗ: УДАЧА ИЛИ НЕТ?

Трейдеры, работающие с фьючерсами на ставки, ожидают, что Федеральная резервная система (ФРС) снизит процентные ставки примерно на 150 базисных пунктов к концу 2024 года. Это будет самый значительный спад среди развитых стран, но лишь попытка догнать большинство из них.

С другой стороны, инфляция остаётся нестабильной и превышает целевой уровень во всех развитых странах, особенно в США. Это до того, как последствия тарифных войн действительно скажутся на экономике.

Экономисты из JP Morgan предупреждают, что если рецессии не произойдёт, 2026 год, возможно, станет шестым подряд, когда прогнозы по инфляции не оправдаются. Они отмечают, что прогнозы инфляции, сделанные политиками с 2021 года, оказались «не самыми точными». По их мнению, центральные банки в среднем недооценили базовую инфляцию на один процентный пункт и превысили целевые показатели на 1,5 процентного пункта.

У Банка Англии худшие показатели среди всех центральных банков, но учитывая глобальное значение ФРС, именно её прогнозы вызывают наибольшее беспокойство. Прогнозы инфляции ФРС за этот период в среднем не оправдались на 1,3 процентного пункта, а целевой показатель был превышен примерно на 2 процентных пункта.

Хотя возможно, что шестой раз станет успешным, и инфляция в следующем году замедлится согласно прогнозам ФРС, рынок труда США выглядит всё более пессимистично после объявления о рекордном снижении роста заработной платы. Если безработица вырастет, это, вероятно, снизит потребительский спрос, экономическую активность и ценовое давление.

Однако опасения по поводу инфляции всё ещё сохраняются. Потребительские инфляционные ожидания в США, по некоторым оценкам, находятся ближе к 5%, чем целевой показатель ФРС в 2%. Финансовые условия остаются самыми мягкими за последние годы, а денежно-кредитное и фискальное стимулирование, вероятно, будут постепенно сокращаться.

В результате можно ожидать снижения реальных процентных ставок в США и ослабления доллара.

Подготовлено ProFinance.Ru по материалам Thomson Reuters

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Доллар США переживает худшее начало года с 1973 года

Курс доллара резко упал после шокирующих данных по рынку труда