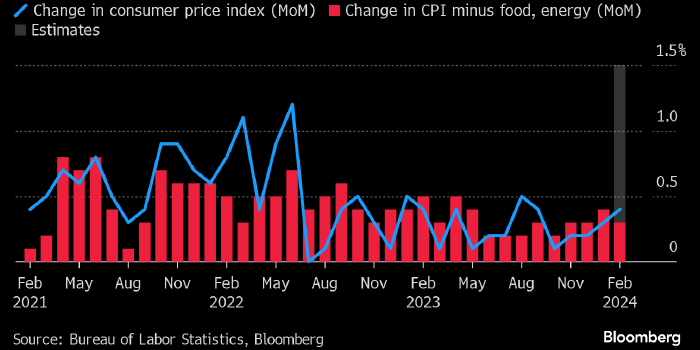

Потребительская инфляция в США в базисе м/м: голубым — широкий ИПЦ, красным — базовый, серый столбик — консенсус-прогноз Bloomberg по февральским цифрам. Источник: Bloomberg

На предстоящей неделе в США будут опубликованы несколько важных пакетов макроэкономической статистики за февраль: 12 марта — цифры по потребительской инфляции, 14 марта — данные по розничным продажам и ценам производителей, 15 марта — Индекс производственной активности NY Empire State (за март), данные по промышленному производству (за февраль), настроениям потребителей и их инфляционным ожиданиям от Университета Мичигана (за март).

Учитывая важность этих данных с точки зрения дальнейших решений ФРС по процентным ставкам, курс доллара может показать масштабные колебания.

Консенсус-прогноз экономистов, опрошенных Bloomberg, предполагает, что темпы роста базовой инфляции замедлились незначительно: до 0,3% м/м с 0,4% м/м и до 3,7% г/г с 3,9% г/г. Тем не менее, если цифры будут соответствовать ожиданиям, то это будет означать, что темпы роста базовой инфляции, за которой внимательно следит ФРС, опустились до самого низкого уровня с апреля 2021 года и снизились почти на 3% с пика на уровне 6,6% г/г, достигнутого в сентябре 2022 года.

«Данные по потребительской инфляции за февраль вряд ли убедят Пауэлла (глава ФРС — прим. ProFinance.ru) занять мягкую позицию по ДКП», — пишут экономисты Bloomberg. — «Сезонные факторы, которые наблюдались в отчете за январь и стимулировали рост ИПЦ, вероятно, сохранились и в феврале. Мы полагаем, что с равной вероятностью первое снижение процентных ставок в США состоится в мае или июне».

Кроме того, регулятор обращает пристальное внимание на другой инфляционный индикатор — ценовой индекс расходов на личное потребление (PCE Price Index), цифры по которому будут опубликованы после заседания ФРС 19–20 марта. Однако данные по ценам производителей, которые будут опубликованы в четверг, должны помочь инвесторам понять, какую динамику покажет индекс PCE.

Что касается розничных продаж, то здесь ожидается рост на 0,8% м/м после снижения на 0,8% м/м месяцем ранее. Такое развитие событий будет означать возвращение покупателей в магазины после паузы, которую они взяли по окончании праздничного сезона.

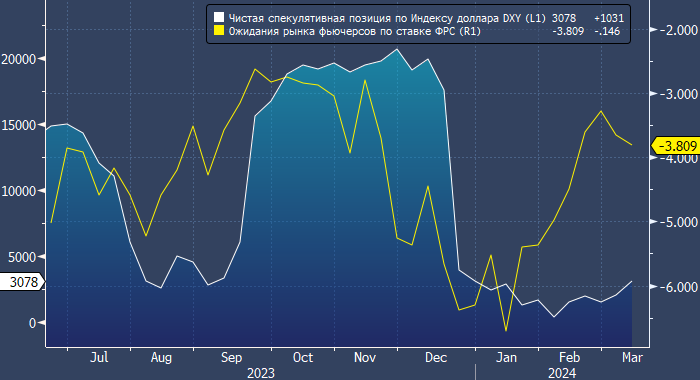

Поддержку доллару могут оказать как неприятные инфляционные сюрпризы, так и рыночное позиционирование. На приведенном ниже графике видно, что в декабре крупные спекулянты резко сократили чистую длинную позицию во фьючерсах и опционах на индекс доллара DXY, а произошло это на фоне роста ожиданий масштабного и скорого снижения процентных ставок в США.

Однако затем упорно высокие темпы роста инфляции в базисе м/м и устойчивость экономики США побудили инвесторов заметно поумерить ожидания по процентным ставкам в сторону более жесткой ДКП. Практически нейтральное позиционирование спекулянтов по доллару создает предпосылки для масштабных покупок, если этому будет благоприятствовать поступающая макростатистика.

Белым — чистая позиция крупных спекулянтов во фьючерсах и опционах на индекс доллара DXY, желтым — число снижений ставки по федеральным фондам на 0,25% каждое к концу текущего года, учтенное в котировках фьючерсов

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Опрос Reuters: в ближайшее время доллар будет оставаться сильным

Доллар продолжил дешеветь после речи главы ФРС Джерома Пауэлла в Конгрессе США