Фондовые трейдеры начали делать ставки на всплеск волатильности в связи с ноябрьскими выборами в США, на которых состоится напряженный матч-реванш между президентом Джо Байденом и его предшественником Дональдом Трампом.

Джо Байден (слева) и Дональд Трамп. Аналитики UBS написали, что "не удивятся некоторому росту волатильности на рынке акций" по мере приближения выборов © FT montage/Bloomberg

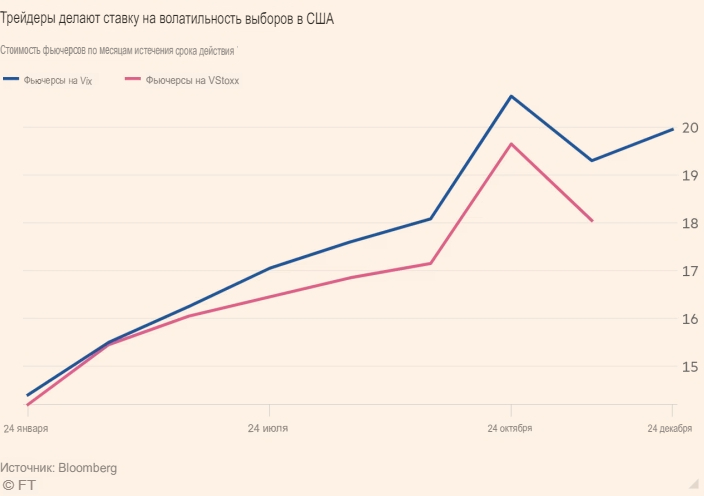

Фьючерсные контракты, привязанные к значению индекса Vix - так называемого "индикатора страха", который измеряет ожидания ближайших колебаний фондового индекса S&P 500, - закладывают в цену рост напряженности на рынке в течение нескольких недель до и после того, как избиратели придут на избирательные участки.

Прошлые выборы вызывали колебания рынка, давая инвесторам повод делать ставки или хеджировать их. Неожиданная победа Трампа над Хиллари Клинтон в ноябре 2016 года привела к мимолетному падению фьючерсов на S&P 500, после чего акции продолжили активно расти.

Но "в этом году трейдеры начали оценивать предвыборный всплеск Vix гораздо раньше, чем в прошлом", - говорит Мэнди Сюй, глава отдела анализа рынка деривативов биржевого оператора Cboe Global Markets, который рассчитывает индекс волатильности. Обычно "за два-три месяца до выборов, возможно, вы начинаете это замечать", - добавила она.

Инвесторы не могут торговать Vix напрямую. Вместо этого они могут приобрести фьючерсные контракты, цены которых отражают то, как, по мнению трейдеров, будет торговаться Vix в разные моменты времени в ближайшие месяцы.

Кривая Vix показывает устойчивый рост в течение следующих шести месяцев с текущего уровня 12,8. Затем котировки подскочат выше 20 для октябрьских контрактов, срок действия которых истекает сразу после дня выборов 5 ноября.

Аналогичный рост цен в конце года наблюдается и для индекса VStoxx, который отслеживает европейский индекс Euro Stoxx 50. Ожидания рынка в отношении более высокой волатильности ослабевают для контрактов, срок действия которых истекает в последующем месяце.

Сейчас рынок переживает период относительно низкой волатильности. Индекс Vix держится ниже своего исторического среднего значения около 20 с начала 2023 года, несмотря на неопределенность в отношении темпов инфляции и процентных ставок. В этом месяце VStoxx упал до самого низкого уровня за последние пять лет.

Форма кривой фьючерсов Vix контрастирует с ситуацией четырехлетней давности, когда распространение коронавируса привело к тому, что мгновенная волатильность намного превысила ожидания ноября 2020 года, когда Байден победил Трампа. Это пораженик бывший президент отказался признать. В начале 2016 года фьючерсы Vix не показали никакого скачка в ожидаемой волатильности рынка в связи с предстоящими выборами.

Последние опросы показывают, что Байден и Трамп идут вровень, а поскольку инвесторы в целом не любят неопределенность, аналитики UBS на прошлой неделе написали, что "не удивятся некоторому росту волатильности на рынке акций" по мере приближения выборов.

Стратеги HSBC по акциям Николь Инуи и Аластер Пиндер поддержали эти прогнозы в записке для клиентов в понедельник, написав, что, по их мнению, выборы будут способствовать "более волатильной" второй половине года.

Сдержанная волатильность не является чем-то необычным, когда рынки акций растут, как это было в Европе и США с конца октября. Goldman Sachs, Bank of America и Société Générale недавно повысили свои прогнозы на конец года для S&P, который установил более десятка рекордных закрытий в 2024 году.

Однако некоторые аналитики недавно предположили, что рост биржевых фондов, включающих в свои стратегии опционы, может искусственно сжимать Vix.

Дилеры подобных продуктов вынуждены покупать акции, когда рынок падает, и продавать, когда они растут. Поступая таким образом, дилеры "эффективно гасят ценовые колебания" S&P, говорится в мартовском отчете Банка международных расчетов.

"Стремительный рост доходности структурированных продуктов, привязанных к S&P 500, за последние два года сопровождался падением индекса Vix за тот же период", - говорится в докладе.

Подготовлено ProFinance.Ru по материалам The Financial Times

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Победа Трампа будет хорошей новостью для доллара, но это не точно

Победа Трампа в 2016 году потрясла рынки. В этот раз трейдеры на это не купятся