Мировые фондовые рынки продемонстрировали лучшие показатели первого квартала за последние пять лет, чему способствовали надежды на мягкий экономический подъем в США и энтузиазм в отношении искусственного интеллекта.

Индекс мировых акций MSCI вырос на 7,7 процента в этом году, что является максимальным приростом с 2019 года, при этом акции опережают облигации с наибольшим отрывом за любой квартал с 2020 года, даже несмотря на то, что трейдеры ослабили свои ожидания относительно быстрого снижения процентных ставок.

Этому способствовал индекс S&P 500, который в течение квартала 22 раза закрывался на рекордно высоком уровне.

Бум в области искусственного интеллекта способствовал росту рынка: за первые три месяца года компания Nvidia, разрабатывающая чипы, прибавила к рыночной стоимости более 1 трлн долларов, что составляет примерно одну пятую часть общего прироста мировых фондовых рынков за этот период.

В США признаки устойчивого внутреннего экономического роста привели к подъему акций, несмотря на неожиданное повышение инфляции в январе и феврале, что заставило инвесторов отказаться от ожиданий шести снижений процентных ставок в этом году.

Сейчас рынки согласны с прогнозом ФРС США о трех снижениях процентной ставки на 0,25 процентного пункта с текущего 23-летнего максимума.

"Это был довольно оптимистичный период времени", - сказала Кристина Хупер, главный стратег по глобальным рынкам Invesco. "Мы также испытали некоторое воодушевление по поводу искусственного интеллекта, которое помогло нам в этом ралли, но главной причиной роста рынка, прежде всего, стали ожидания смягчения денежно-кредитной политики, а [во-вторых] устойчивость мировой экономики".

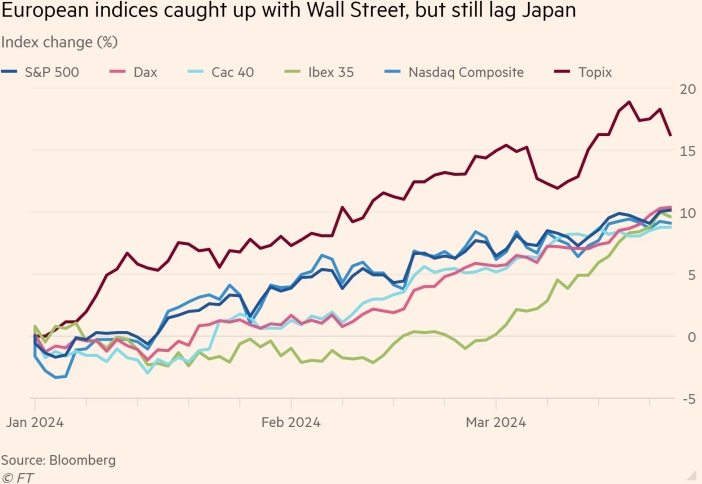

То, что началось как ралли на Уолл-стрит, вызванное акциями высоких технологий, постепенно распространилось на весь квартал, а акции в Европе и Японии начали опережать американские.

Британский индекс FTSE 100, немецкий Dax, французский CAC 40 и испанский Ibex 35 в марте превзошли индекс S&P 500, поскольку бешеные темпы ралли на Уолл-стрит начали снижаться, а глобальные индексы - и сектора, не связанные с технологиями, - догнали более ранние достижения США, вызванные ажиотажем вокруг предстоящего повсеместного внедрения в жизнь общества искусственного интеллекта.

"Рынок акций испытывает большой энтузиазм и принимает тотальное ралли", - сказал Флориан Иельпо, глава отдела макроэкономики в Lombard Odier Investment Managers.

Европейские индексы догнали Уолл-стрит, но все еще отстают от Японии. Изменение индекса (%). Источник: Блумберг © ФТ

Лидером среди основных рынков является Япония, где растущая уверенность в экономике и рост цен на акции, связанные с производством микросхем, привели к росту Topix на 16,2 процента в 2024 году, в результате чего индекс оказался на расстоянии касания от исторического максимума, достигнутого в 1989 году.

"В целом мы добились хорошей дезинфляции без опасений рецессии", - говорит Амели Дерамбуре, портфельный менеджер в компании Amundi, которая с начала года увеличила свои инвестиции в акции, особенно в Японии и Европе, а также в США. "Ослабление экономики, вероятно, не произойдет быстро, поэтому у нас еще есть время, чтобы оседлать текущую волну".

Рост фондовых индексов произошел даже на фоне повышения доходности государственных облигаций, что отражает падение цен.

Около двух третей опрошенных в рамках последнего исследования управляющих глобальными фондами Bank of America не ожидают рецессии в США в ближайшие 12 месяцев - по сравнению с чуть более чем 10 процентами в начале 2023 года. Впервые за два с лишним года большинство инвесторов также ожидают роста глобальных корпоративных прибылей в среднесрочной перспективе.

Рост цен на активы также отражает растущую склонность инвесторов к риску. За один день в январе рыночная капитализация Nvidia выросла примерно на 277 миллиардов долларов, что, по данным HSBC, эквивалентно рыночной стоимости каждой зарегистрированной на бирже компании на Филиппинах. 60-процентный рост за последние три месяца привел к тому, что общая стоимость существующих биткоинов превысила валовой внутренний продукт примерно 150 стран.

Столь же значительный рост стоимости других рискованных активов побудил некоторых наблюдателей рынка сравнить нынешнее ралли с пузырем доткомов, который резко лопнул в 2000 году.

Но стратег BofA Стивен Саттмайер считает, что, учитывая продолжительность предыдущих ралли фондового рынка, начиная с 1950 и 1980 годов, которые длились 16 и 20 лет соответственно, текущий бычий рынок, который начался в 2013 году, "является средним и может продлиться до 2029-2033 годов".

Внезапный рост безработицы в США или рецессия могут сбить ралли с курса.

Кевин Гордон, старший инвестиционный стратег Charles Schwab, сказал: "ФРС может оказаться в затруднительном положении, если начнет снижать ставки на фоне слабости рынка труда, а рост инфляции в январе и феврале окажется не просто всплеском".

Подготовлено ProFinance.Ru по материалам The Financial Times

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Ситуация на рынке напоминает приближение катастрофы 1929 года — легендарный инвестор

На фондовом рынке слишком тесно, он может дать трещину в любой момент — JPMorgan

Goldman допустил два крайних сценария для S&P 500: рост до 6 000 и падение до 4 500

UBS повышает целевой показатель S&P 500 до максимума Уолл-стрит