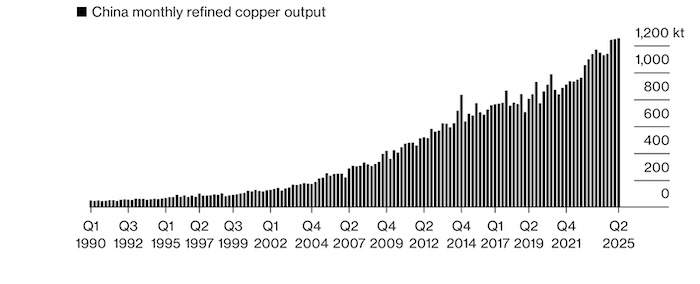

Темпы роста производства меди в Китае. Источник: Bloomberg

Китай годами безудержно наращивал мощности по переработке меди и нажил себе проблемы. Плавильщики изо всех сил борются за руду, необходимую для производства жизненно важного промышленного металла. Производство в ведущей мировой стране по выпуску рафинированного металла в этом году взлетело до рекордных уровней, даже в условиях торговых войн, которые омрачают перспективы спроса. Возникшая конкуренция передала преимущество в переговорах крупнейшим добывающим компаниям мира.

Стоимость переработки меди — главный источник дохода переработчиков — упала ниже нуля на спотовом рынке. Чилийский производитель Antofagasta Plc предложил отрицательные платежи за контрактные поставки плавильщикам во втором полугодии.

Плавильщики по всему миру задыхаются

Из-за дефицита сырья отрасли грозят массовые сокращения производственных мощностей — компания Glencore Plc уже закрыла завод на Филиппинах в феврале. Китайское производство отличается удивительной живучестью, однако и ему рано или поздно придется принять удар. Это лишь вопрос времени.

Аналитики и руководители отрасли считают, что китайское производство лучше сопротивляется финансовому давлению, поскольку там доминируют госпроизводители и относительно крупные, эффективные и дешевые плавильщики.

Три крупных новых завода открылись только в прошлом году, смягчив болезненные последствия, которые уже ощущают на себе мелкие предприятия. Таможенные данные не показывают признаков того, что Китай испытывает трудности с поставками руды для заводов — импорт медного концентрата вырос на 7,4% в первые пять месяцев года.

Однако существенный сегмент китайского рынка все еще состоит из мелких частных плавильщиков, которые больше зависят от сжимающегося спотового рынка. По данным CRU Group, эти заводы производят около четверти продукции страны.

«Даже если у вас очень глубокие карманы и вы готовы работать в убыток, в конце концов, вам, возможно, придется сократить производство, потому что вы просто не можете достать медный концентрат», — объясняет Крейг Лэнг, главный аналитик CRU Group.

Медные перспективы тускнеют

Для всей мировой индустрии переработки меди сейчас критически важный момент — решается, кто выживет, а кто закроется. Дорогие в обслуживании заводы уже теряют деньги, и если китайские заводы продолжат работать несмотря на убытки, то заводам в других странах будет еще хуже — им придется конкурировать с теми, кто может позволить себе работать в минус.

Спотовые платежи за переработку концентрата рухнули до отрицательных уровней в декабре и достигли -$60 за тонну в прошлом месяце. Эти сборы вычитают из стоимости концентрата и обычно составляют львиную долю доходов плавильщика. Срочные поставки теперь так же угрожают соскользнуть в минус, а это значит, что плавильщики фактически платят за медную руду больше, чем стоит содержащийся в ней металл.

В феврале, когда сборы были менее жестокими, чем сейчас, генеральный директор Glencore Plc Гэри Нэгл пообещал закрыть убыточные медные заводы. Компания заморозила плавильщик на Филиппинах и режет расходы на заводах в Канаде. Старые европейские медные плавильщики могут оказаться под угрозой, но японские заводы могут выжить благодаря долям их материнских компаний в чилийских шахтах, считает Грант Спорре, аналитик Bloomberg Intelligence. «Это будет жестокая битва за выживание».

Конечно, сборы падают частично из-за относительно медленного роста добычи по всему миру — но в первую очередь из-за быстрого наращивания плавильных мощностей. Производство рафинированной меди в Китае должно подскочить на 10% в первой половине этого года и почти на 5% за полный год, прогнозирует Shanghai Metals Market.

У Китая есть преимущество

Аргумент в пользу живучести китайского производства в основном строится на том, что госзаводы защищены — местные правительства хотят сохранить рабочие места и экономику.

«Это следствие экономической модели, которая меньше реагирует на рыночные условия, поскольку заводы могут работать на тончайших маржах — или даже нести убытки — в течение долгого времени», — написали аналитики Savant, совместного предприятия Marex Group Plc и компании геопространственного анализа Earth-i.

Сокращение избыточных мощностей в китайской экономике недавно стало важным приоритетом Пекина, однако так называемые «дружественные к будущему» отрасли вроде меди — металла, необходимого для электрификации и энергоперехода — получают больше свободы, чем секторы в структурном упадке, такие как нефтепереработка.

У производителей за пределами Китая такой подушки нет. Приостановка медной шахты Какула компании Ivanhoe Mines Ltd. в центральной Африке ударила по поставкам руды — и одновременно такие события, как запуск плавильщика Маньяр компании Freeport McMoRan Inc. в Индонезии, добавляют перерабатывающих мощностей на рынок.

Крупные плавильщики все еще могут поддерживать производство — у них есть запас прочности после нескольких лет здорового денежного потока, говорит Юнчэн Чжао, аналитик Benchmark Minerals Intelligence Ltd. Но менее эффективные находятся под угрозой.

Подготовлено Profinance.ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме: