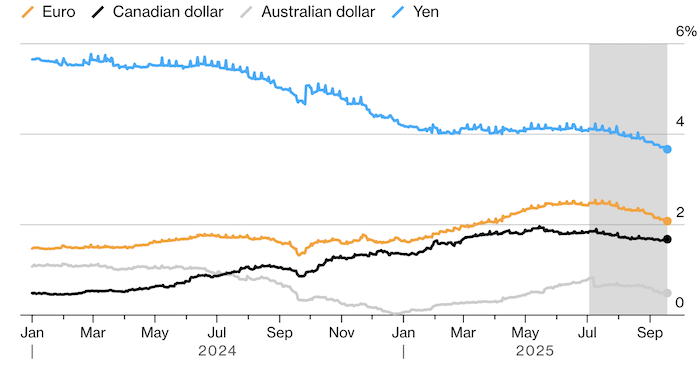

Стоимость хеджирования против падения доллара в разных валютах. Источник: Bloomberg

Начиная с середины этого года, и впервые за последнее десятилетие, приток средств в биржевые фонды (ETF), которые инвестируют в американские активы, но при этом хеджируют (страхуют) долларовый риск, превысил приток в обычные, нехеджированные фонды. По данным Deutsche Bank, этот сдвиг произошел с беспрецедентной скоростью.

По сути, это означает, что идея «исключительности» американских рынков, которая, казалось, пошатнулась после введения Дональдом Трампом жестких мировых пошлин в апреле, по-прежнему жива, но «с оговоркой». Инвесторы хотят зарабатывать на росте американских активов, но не хотят нести риски, связанные с ослаблением американской валюты.

Это хеджирование — которое включает использование деривативов для ставок против доллара — помогает объяснить, почему курс американской валюты находится вблизи минимумов с 2022 года, даже на фоне ралли на фондовом рынке. А теперь перспектива дальнейшего снижения процентных ставок Федеральной резервной системой (ФРС) лишь разгоняет этот феномен, делая страхование от валютных рисков еще дешевле.

«Мне кажется, основная часть этого сдвига еще впереди», — говорит Сахил Махтани, директор Инвестиционного института в Ninety One Asset Management.

Волна на триллион долларов

По оценкам Махтани, объем нового долларового хеджирования может в конечном счете достичь $1 трлн. По его словам, это всего лишь вернет уровень страхования рисков к показателям прошлого десятилетия. Тогда иностранные инвесторы, владеющие американскими акциями и облигациями на сумму более $30 трлн, активно хеджировались, но затем отказались от этого на фоне укрепления доллара и бурного роста фондового рынка.

Целый хор банков, включая State Street, Deutsche Bank и BNP Paribas, ожидает, что эта тенденция будет давить на доллар до конца следующего года. Это означает, что американской валюте, которая в 2025 году уже потеряла около 9%, будет трудно восстановиться, особенно на фоне того, что Европейский центральный банк, вероятно, сохранит ставки без изменений, а Банк Японии может их повысить.

Что стало катализатором

Опасения по поводу доллара, традиционно считавшегося убежищем во времена кризисов, усилились после введения пошлин Трампом в апреле. Когда акции и облигации США рухнули, вместе с ними упал и доллар. Это показало, что управляющие активами искали убежище в других местах — в швейцарском франке, евро и иене. С тех пор другие американские активы, особенно акции, восстановились, но доллар показал худшее первое полугодие с 1970-х годов.

Для инвесторов, обеспокоенных тем, что Трамп подтачивает фудамент сильного доллара, причины для тревоги выходят далеко за рамки одних лишь пошлин. Это и беспрецедентная кампания президента по переформатированию совета управляющих ФРС, и его давление с целью заставить регулятора снизить ставки; это и увольнение главы статистического ведомства после неугодного отчета по занятости; это и его ссоры с давними союзниками.

Стивен Бэрроу, стратег Standard Bank, сформулировал это так: «Если есть подозрения, что ФРС подстегивает экономику снижением ставок под давлением Белого дома, то кажется логичным любить американский фондовый рынок, но ненавидеть доллар».

Инвесторы возвращаются, но с оглядкой

Точные объемы хеджирования отследить сложно из-за огромного размера валютного рынка ($7,5 трллн в день). Однако данные крупных банков-кастодианов, таких как State Street, показывают, что доля захеджированных активов у иностранных инвесторов стабилизировалась на уровне около 56% после падения в предыдущие годы (для сравнения, в середине 2023 года она составляла около 70%).

«Иностранцы вряд ли будут продавать американские активы — скорее всего, они будут увеличивать долю застрахованных позиций, — говорит Ли Ферридж, стратег State Street. — И этот коэффициент хеджирования имеет решающее значение для будущего доллара».

Конечно, не все управляющие массово бросились хеджироваться. Некоторые, особенно на фоне ожиданий лишь постепенного снижения ставок ФРС, не видят риска резкого падения доллара. Однако крупные игроки, такие как пенсионные фонды в Канаде, Европе и Австралии, уже сигнализировали об увеличении своих хеджирующих позиций.

Стефан Део, старший портфельный управляющий в Eleva Capital, рассказал, что его фирма захеджировала свои вложения в американские акции еще в начале года, ожидая, что администрация Трампа будет добиваться ослабления доллара.

«С тех пор мы снова инвестировали в США, — говорит он. — Так что наш долларовый хедж — это позиция, которую мы намерены сохранять, поскольку на данный момент мы ожидаем, что американский фондовый рынок будет расти на фоне слабеющего доллара».

Подготовлено Profinance.ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Deutsche Bank: инвесторы избавляются от доллара рекордными темпами