Как материковый (CNY), так и оффшорный (CNH) юань могут оказаться под давлением по мере приближения президентских выборов в США в ноябре, если рынки будут все больше беспокоиться о том, что шансы Трампа пойти на второй срок повышаются, утверждает Стефен Чу, глава анализа валют и рынков процентных ставок в Азии из Bloomberg Intelligence. Офшорный юань упал более чем на 13% по отношению к доллару в какой-то момент в 2018–19 годах на фоне американо-китайской торговой войны. Юань также может столкнуться и с другими структурными препятствиями в 2024 году, считают эксперты Bloomberg.

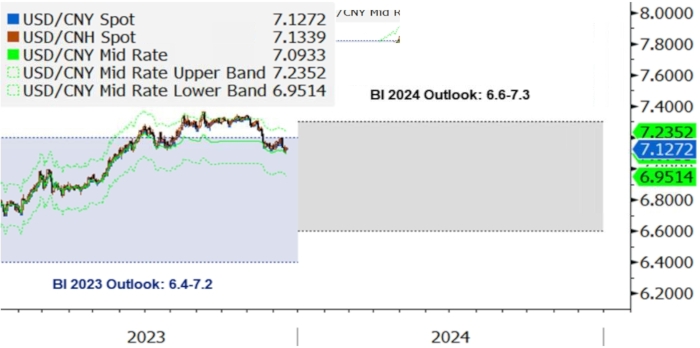

Прогноз Bloomberg курса юаня на 1 квартал 2024 года.

«Медведям» по юаню, возможно, придется подождать до конца 1 квартала, ожидая дальнейшего снижения китайской валюты по отношению к доллару или проявления слабости по отношению к корзине валют торговых партнеров. В 1 квартале юань обычно поддерживают факторы сезонного характера.

Помимо обычного спроса на наличные во время новогодних каникул по лунному календарю, оптимизм, как правило, поддерживается в преддверии ежегодных «Двух сессий» в марте и даже после них на фоне ожиданий благоприятной политической поддержки экономики и рынков капитала. Вслед за этим во 2-м-3-м кварталах, как правило, наблюдается сезонное ослабление юаня из-за оттока средств после дивидендных выплат. Более того, структурные проблемы для юаня могут сохраниться, и даже в сценарии снижения доллара против широкой линейки основных валют юань, как правило, отстает от других азиатских конкурентов.

Наилучший шанс для укрепления юаня к концу 2024 года заключается в том, что доллар завершит год заметным понижением. Даже если разница в процентных ставках между США и Китаем и потоки капитала могут измениться в пользу китайской валюты, структурные препятствия могут остаться неизменными. Объем торгов на спот-рынке оншорного юаня в последние месяцы снизился, и интерес трейдеров к валюте все еще может столкнуться с проблемами в 2024 году. Если доллар сначала восстановится, а затем упадет, мощная валютная поддержка Китая ограничит падение юаня, как это было во второй половине 2023 года. Если доллар продолжит слабеть, у других азиатских валют может быть больший запас прочности, чем у юаня, и азиатские экономики в целом также могут извлечь выгоду из любого неожиданного экономического роста в Китае.

Прогноз Bloomberg курса юаня на 2024 год.

Структурные факторы: большое положительное сальдо торгового баланса, нормализация оттока туристов и увеличение чистого оттока зарубежных портфельных инвестиций (FDI), оказали давление на юань в 2023 году и могут сохраниться даже в 2024 году. Положительное сальдо торгового баланса Китая, все еще относительно большое (823,2 млрд юаней за 12 месяцев по состоянию на конец декабря) по сравнению с годами, предшествовавшими Covid, может еще больше сократиться, поскольку по внешнему спросу может ударить накопившееся ужесточение денежно-кредитной политики. В отличие от потоков «горячих денег» в акции и облигации, потоки FDI, как правило, имеют более длительный инвестиционный горизонт, поэтому быстрое возвращение притока FDI может оказаться непростой задачей.

Ежедневный фиксинг курса материкового юаня по отношению к доллару, который используется для определения дневного торгового коридора для спотового курса, могла бы стать эффективной привязкой с 4 квартала 2023 года, учитывая широкую устойчивость доллара. Предполагается, что дневные фиксинги определяются рынком, и их можно было бы предвидеть по закрытию спота предыдущего торгового дня и динамике валют торговых партнеров Китая, но отклонение между прогнозами модели Bloomberg Intelligence и фактическими значениями фиксинга увеличилось и оставалось значительным со 2 половины 2023 года, поскольку Китай воздержался от разрешения курсу расти вместе с долларом США.

Возможно, потребуется устойчивое падение доллара, чтобы рынок снова стал основным фактором, определяющим фиксинг. Сейчас фиксинги фактически закреплены около 7,1, что дает законную лицензию на валютные интервенции, если спотовый курс быстро вырастет до 7,25.

Торговая война диктовала курс юаня в 2018–19 годах

Возможность второго президентского срока Дональда Трампа может напомнить рынкам о резком падении курса юаня в 2018–19 годах, когда США ввели несколько раундов торговых пошлин против Китая, а тот принял ответные меры. В частности, оффшорный юань (CNH), который, как правило, более адекватно отражает аппетит иностранных инвесторов к валюте, в какой-то момент упал на целых 13% и установил рекордно низкий уровень до Covid. Сопоставимое падение, например, с уровня 7,2, могло бы вывести пару за пределы уровня 8,3 юаня за доллар. Это предполагает более существенное падение китайской валюты, чем тогда, до 8,28 юаня за доллар, прямо перед тем, как Китай осуществил единовременное повышение курса материкового юаня в июле 2005 года. Тем не менее фактическое влияние на юань может быть слабее, даже если произойдет торговая война 2.0, учитывая, что на этот раз рынок может быть хорошо подготовлен, и Китай также может более решительно поднять курс юаня.

Очередная американо-китайская торговая война во время пребывания в должности следующего президента США в 2025–28 годах может еще больше сместить цепочку поставок Китая от США и даже Европы к Ассоциации государств Юго-Восточной Азии (АСЕАН), даже несмотря на то, что основным конечным пунктом назначения поставок из последней группы, в конце концов, все еще могут быть США. Экономики АСЕАН, как группа, обогнали США и стали крупнейшим торговым партнером Китая к концу последней торговой войны в 2018–19 годах и еще больше укрепили свое значение для Китая благодаря вспышке Covid, а также реализации Регионального всеобъемлющего экономического партнерства в 2022 году.

Независимо от окончательного исхода президентских выборов в США в 2024 году, напряженность в отношениях между США и Китаем может не ослабнуть, учитывая желание защитить свои национальные интересы и судя по событиям, произошедшим с 2021 года.

В маловероятном, но возможном сценарии, при котором длительный период повышенной доходности в США вызовет опасения по поводу эскалации глобальной ликвидности и банковского кризиса или даже глобального финансового кризиса, подобного тому, что произошел в 2007–08 годах, юань может стать неожиданным валютным убежищем. Это исторический прецедент — до тех пор, пока кризисы не возникли непосредственно в Китае или не были связаны с ним. Очередной банковский крах, подобный краху Lehman, может сначала укрепить доллар, но затем может принести пользу юаню по отношению к доллару в долгосрочной перспективе, поскольку доверие и устойчивость финансовой/фискальной системы США могут быть поставлены под сомнение.

Юань оставался устойчивым во время предыдущих крупных кризисов отчасти из-за жесткого контроля Китая над валютой. Хотя с тех пор юань был более либерализован, повышение его роли, как резервной валюты, может столкнуться с препятствиями.

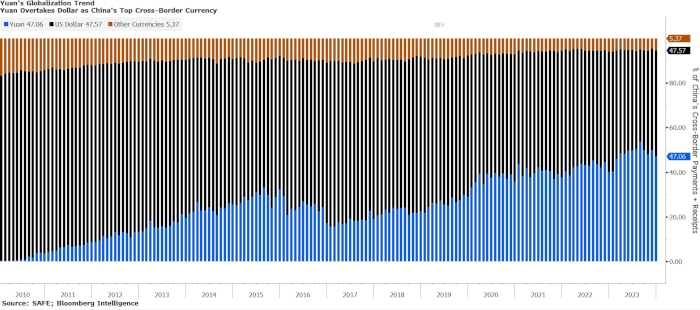

Доля использования юаня в трансграничных платежах выросла с почти нулевого уровня в 2010 году до рекордно высокого уровня в 54%. В какой-то момент в 2023 году он даже обогнал доллар и завершил год на уровне 47% против 48% для доллара. Доля доллара снизилась с 83% до 48% за тот же период. Рост использования юаня также может быть естественным следствием открытия счета операций с капиталом Китая, связан с увеличением притока китайских облигаций и оттока гонконгских акций. В качестве иллюстрации, доля всех платежей и поступлений по текущему счету составила 57% по сравнению с аналогичным периодом прошлого года. 43% по счету операций с капиталом и финансами в декабре, по сравнению с разделением на 91% против 9% в январе 2010 года.

Трансграничное использование валют Китаем.

Поскольку эти данные относятся только к собственной трансграничной валютной структуре Китая, они не отражают структуры, используемой остальным миром.

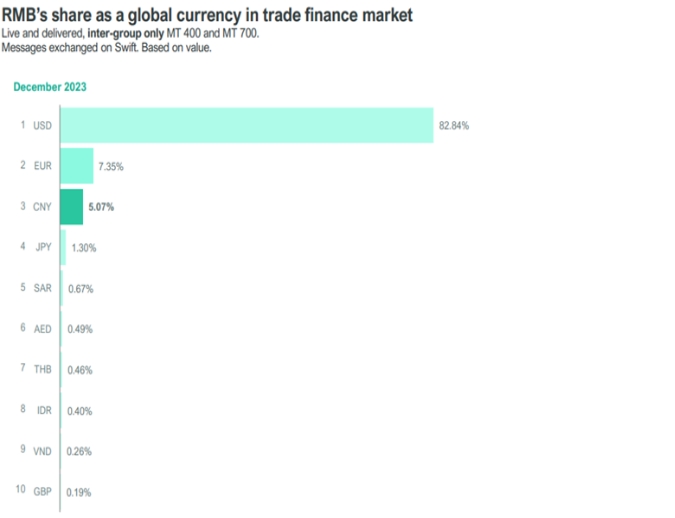

По данным Swift, юань по-прежнему занимал третью по величине долю (5,1%) в качестве мировой валюты на рынке торгового финансирования по состоянию на конец 2023 года, уступая только доллару (82,8%) и евро (7,4%). Хотя маловероятно, что доллар будет свергнут в ближайшей перспективе, для юаня вполне возможно оспорить второе место евро. Доля юаня уже более чем удвоилась с 2,1% по состоянию на конец 2020 года.

Доля юаня как мировой платежной валюты также выросла в 2023 году и по итогам года составила 4,1% — четвертая по величине доля. Рост использования юаня может также свидетельствовать о том, что ослабление экономики и валюты не обязательно будет препятствовать прогрессу глобализации валюты, особенно если геополитические события станут благоприятными.

У юаня третье место в мировой торговле валютой. Источник: SWIFT.

Народный банк Китая мог бы способствовать глобализации юаня путем:

- подписания новых двусторонних соглашений о валютных своп-линиях с другими центральными банками или денежно-кредитными органами,

- расширения масштабов существующих соглашений и даже преобразования большего числа существующих своп-линий в постоянный механизм — как это было с Денежно-кредитным управлением Гонконга в 2022 году.

Наличие двусторонних своп-линий могло бы побудить предприятия в странах-партнерах в конечном итоге осуществлять расчеты и выставлять счета в юанях, и их центральные банки также могли бы быть более склонны хранить юани в валютных резервах.

Народный банк Китая подписал своп-линии с более чем 40 контрагентами на общую сумму 4,16 трлн юаней по состоянию на конец 2023 года. Использование этими контрагентами своп-линии в юанях также неуклонно росло, достигнув 114,9 млрд юаней, хотя использование остается низким — менее 3%.

Стороны, участвующие в Трансграничной межбанковской платежной системе (CIPS), китайской версии SWIFT, могут быть более склонны к использованию электронных юаней. Более широкое использование CIPS может также означать увеличение числа возможных кандидатов на электронные юани. Согласно расчетам Bloomberg Intelligence, использование CIPS может достичь 124 трлн юаней в 2023 году, или на 28% больше, чем в 2022 году. Даже если CIPS помогает обойти систему SWIFT, облегчая клиринг и расчеты в юанях, она по-прежнему полагается на банки-кастодианы для хранения индивидуальных счетов, и санкции США все еще могут быть направлены против этих банков. Вот где в игру может вступить электронный юань.

Чтобы противостоять угрозе санкций США, Китай начал создавать CIPS в апреле 2012 года, активировал первую фазу в октябре 2015 года и вторую фазу в марте 2018 года.

График расширения БРИКС в этом году, несмотря на выход Аргентины из этой группы, наряду со странами, проявившими интерес к присоединению, может напоминать явную глобальную тенденцию сегрегации, пытающуюся оттолкнуть крупнейшие развитые экономики Северной Америки, Европы, Азиатско-Тихоокеанского региона и Океании. Поскольку геополитическая напряженность в последние годы возросла и, похоже, вряд ли спадет в будущем, обеспечение самообеспеченности в сфере продовольствия, энергетики и цепочек поставок могло бы стать более актуальным для экономик стран БРИКС, а нынешние (и потенциальные) члены БРИКС, что интересно, являются одними из крупнейших экспортеров и потребителей. Географические связи этих рынков могут стать преимуществом в случае расширения масштабов военных конфликтов.

Такое разделение может способствовать преобладанию юаня над долларом в странах БРИКС, что также может повысить спрос на резервные активы в юанях.

Подготовлено ProFinance.ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Что будет с юанем, если Трамп станет президентом

Что заставит юань преодолеть порог 7.2 за доллар

Впервые в истории доля операций с юанем на биржевом валютном рынке превысила 50%

Юань может подешеветь после китайского Нового года — Standard Chartered