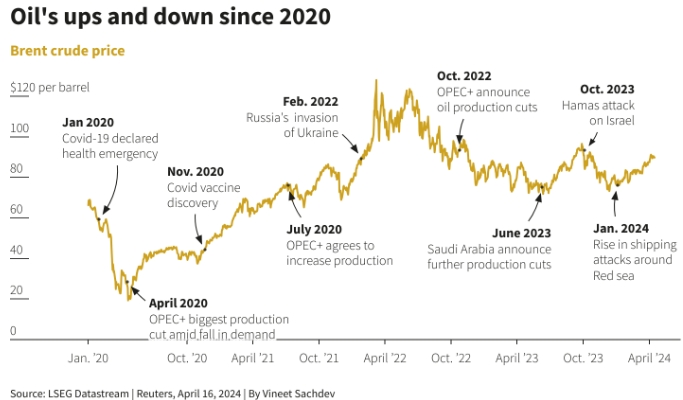

Цены на нефть в этом году выросли примерно на 16%, достигнув отметки $90 за баррель, так как на фоне обострения напряженности на Ближнем Востоке и взаимных нападений на энергетическую инфраструктуру между Украиной и Россией, обеспокоенность по поводу предложения очень высока.

Инвесторы обращают на это внимание. В конце концов, именно резкий рост цен на энергоносители два года назад привел к росту инфляции и процентных ставок в масштабах, невиданных за последние десятилетия.

Графики Reuters. Нефть: взлеты и падения с 2020 года. Цена на нефть марки Брент в долларах США.

Международный валютный фонд во вторник описал "неблагоприятный сценарий", при котором эскалация конфликта на Ближнем Востоке приведет к 15-процентному скачку цен на нефть и росту стоимости перевозок, что увеличит мировую инфляцию примерно на 0,7 процентного пункта.

Ограничение поставок нефти и рост цен поддерживаются нефтедобывающей группой ОПЕК и другими крупными производителями нефти, сокращающими добычу.

Morgan Stanley повысил свой прогноз на третий квартал по нефти марки Brent на 4 доллара за баррель до 94 долларов. Поскольку ожидается, что цены на нефть останутся высокими, мы рассмотрим последствия этого для мировых рынков.

1. Инфляция

После того как в марте инфляция в США оказалась выше ожиданий третий месяц подряд, вновь появился призрак того, что она останется высокой, а ожидания снижения процентных ставок резко ослабли.

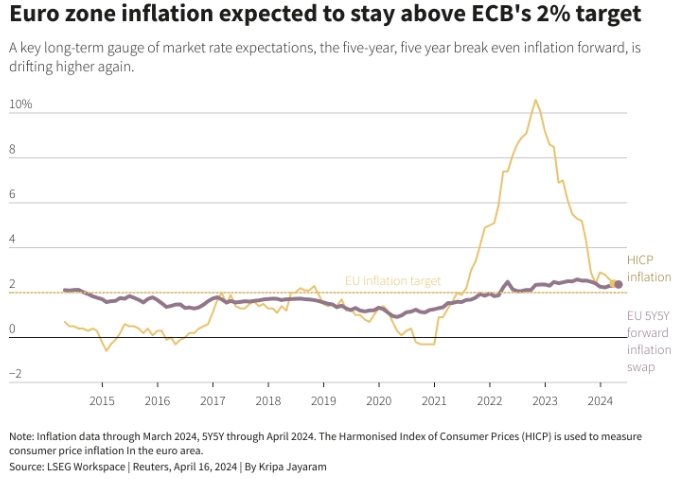

Снижение цен на энергоносители стало основным фактором снижения инфляционных ожиданий в последние месяцы. И теперь новое повышение цен на нефть рассматривается как угроза этой тенденции.

Ключевой рыночный индикатор долгосрочных инфляционных ожиданий в еврозоне, который обычно отслеживает динамику цен на нефть, во вторник достиг самого высокого уровня с декабря - 2,39%. Европейский центральный банк имеет целевой уровень инфляции в 2%.

Графики Reuters. Инфляция в еврозоне, как ожидается, останется выше целевого показателя ЕЦБ в 2%. Ключевой долгосрочный индикатор рыночных ожиданий по процентным ставкам – пятилетняя безубыточная инфляция снова повышается. Источник: LSEG | Рейтер. Примечание: данные по инфляции за март 2024 г., за 5 лет и 5 лет по апрель 2024 г. Гармонизированный индекс потребительских цен (HICP) используется для измерения инфляции потребительских цен в зоне евро.

Глава ЕЦБ Кристин Лагард заявила во вторник, что новые волнения на Ближнем Востоке пока не оказали значительного влияния на цены на сырьевые товары. Нефть, хотя и находится вблизи недавних максимумов, на этой неделе немного подешевела.

Тем не менее, ЕЦБ заявил, что "очень внимательно" следит за влиянием нефти, которая может нанести ущерб экономическому росту и повысить инфляцию.

Главный рыночный стратег страховой группы Zurich Гай Миллер говорит, что мировая экономика может пережить, а производители будут вполне довольны, когда нефть стоит около 75-95 долларов за баррель.

"Но если бы мы увидели, что она прорвалась выше, тогда да, это вызвало бы беспокойство как с точки зрения роста экономики, так и с точки зрения инфляции", - сказал он.

2. Акции энергетических компаний

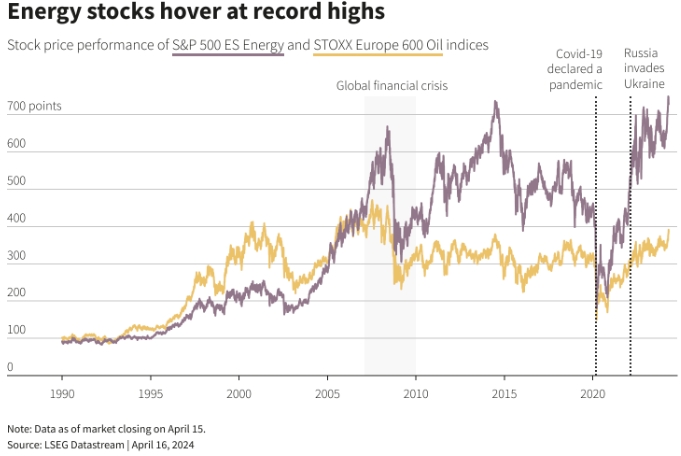

Акции энергетических компаний явно выиграют от роста цен на нефть. Нефтяной индекс S&P 500 и европейские акции нефтегазового сектора остаются вблизи рекордных максимумов. Американские нефтяные акции подскочили почти на 13 % до сих пор в этом году, опередив более широкий индекс S&P 500 на 6 %.

Графики Reuters. Акции энергетических компаний торгуются на рекордных максимумах. Динамика цен на акции индексов S&P 500 ES Energy и STOXX Europe 600 Oil. Источник: LSEG

Эд Ярдени, основатель Yardeni Research, заявил, что рост нефти марки Brent до $100 в ближайшие недели вполне возможен, и рекомендовал "повысить вес" по акциям энергетических компаний.

Последний раз нефть превышала отметку 100 долларов в 2022 году. После начала военного конфликта России и Украины она ненадолго поднялась до отметки около $139, что является самым высоким показателем с 2008 года.

"Я считаю, что вам необходимо увеличить долю акций энергетических компаний в своем портфеле как минимум в качестве амортизатора на случай, если цены на нефть продолжат расти", - сказал Ярдени.

Глава европейской фондовой стратегии Barclays Эммануэль Кау с октября занимает позицию с избыточным весом по европейским акциям энергетического сектора, утверждая, что этот сектор, как правило, демонстрирует хорошие результаты в условиях инфляции и стагфляции.

ИТ-директор Nordea Каспер Элмгрин, напротив, заявил, что негативно относится к акциям энергетических компаний, поскольку затраты, связанные с энергетическим переходом, еще не оценены правильно.

"Им (энергетическим компаниям) придется нести гораздо большее бремя в связи с переходом к нулевому уровню выбросов, и это не отражается на цене акций", - сказал Элмгрин.

3. Укрепление доллара

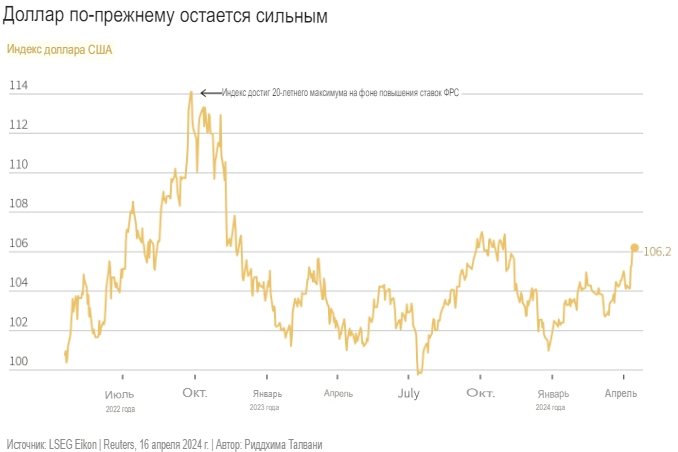

2024 год начался с ожиданий, что доллар будет снижаться, поскольку инфляция ослабевает и позволяет Федеральной резервной системе начать снижать ставки. Вместо этого доллар вырос на 4,7 % в этом году, так как ставки на снижение процентных ставок уменьшились.

Графики Reuters

Рост цен на нефть может способствовать укреплению доллара. Bank of America заявил, что, хотя он по-прежнему негативно относится к доллару в среднесрочной перспективе, рост цен на нефть означает, что у американской валюты есть "возможность роста".

Это усиливает давление на экономики таких стран, как Япония, которые борются с ослаблением валюты, заставляя трейдеров нервничать по поводу возможной интервенции для поддержки иены, томящейся на 34-летних минимумах.

"Условия торговли иены и евро будут ухудшаться по мере роста цен на энергоносители. Это означает, что они будут слабее, если цены на энергоносители вырастут", - сказал старший экономист Mizuho Corporate Bank Колин Ашер.

4. Новая боль ЕМ

Более высокие и долгосрочные цены на нефть также ударят по многим странам с развивающейся рыночной экономикой, таким как Индия и Турция, которые являются нетто-импортерами нефти. На этой неделе индийская рупия достигла рекордно низкого уровня по отношению к доллару США.

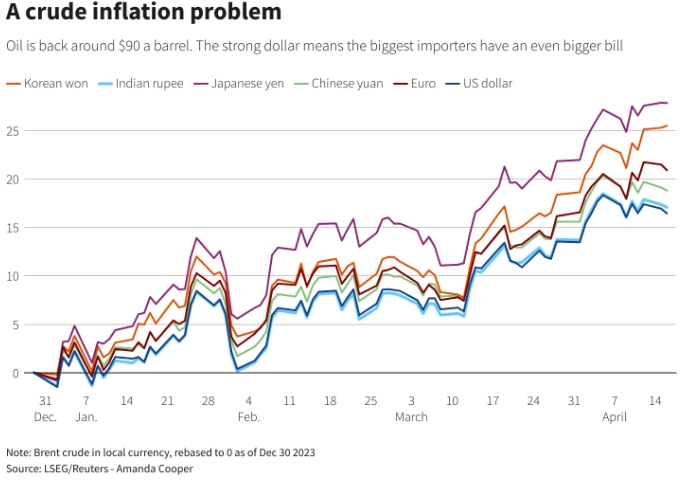

Графики Reuters. Проблема высокой инфляции. Возврат нефти к отметке $90 за баррель и сильный доллар означают, что счета крупнейших импортеров будут расти. Источник: LSEG/Reuters

Поскольку цена на нефть оценивается в долларах, многие импортеры также подвергаются риску повышения цен, вызванного колебаниями валютных курсов.

Даже в Нигерии, обычно крупнейшем экспортере нефти в Африке, падение курса найры ударило по государственной казне из-за ограничения цен на бензин и отсутствия местной переработки нефти.

Подготовлено ProFinance.Ru по материалам Thomson Reuters

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Нефтяной рынок игнорирует опасения более масштабной войны после иранского удара по Израилю

Что будет с нефтью: аналитики оценивают последствия иранской атаки