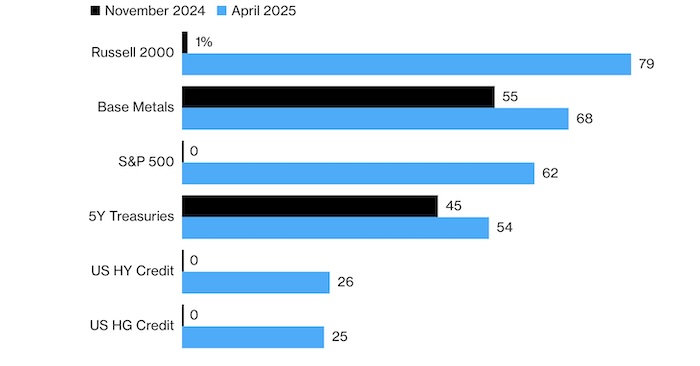

Акции малой капитализации, облигации и базовые металлы показывают более высокую вероятность сокращения экономики Источник: JPMorgan, Bloomberg

Согласно панели индикаторов рецессии на основе рыночных данных JPMorgan, индекс Russell 2000, ориентированный на компании малой капитализации, который сильно пострадал во время недавней распродажи, сейчас учитывает 79-процентную вероятность экономического спада. Другие классы активов также подают тревожные сигналы: S&P 500 учитывает 62-процентную вероятность экономического спада, базовые металлы показывают 68-процентную вероятность, а пятилетние казначейские облигации указывают на 54-процентную вероятность. Для сравнения, вероятность рецессии на рынке инвестиционных кредитов составляет всего 25% — хотя это все равно больше, чем ноль в ноябре.

«Russell 2000, который содержит больше информации о циклическом положении экономики США, учитывает среднюю рецессию с высокой вероятностью почти 80%», — сказал стратег JPMorgan Николаос Панигирцоглу. «Мягкая рецессия учтена почти на 100%».

JPMorgan рассчитывает вероятность экономического спада, сравнивая предрецессионные пики различных классов активов и их минимумы во время экономического сокращения.

Экономические настроения ухудшаются, поскольку управляющие активами и топ-менеджеры компаний пытаются справиться с волатильностью, созданной эскалацией торговой войны президента Дональда Трампа. Акции во вторник развернулись, прервав то, что могло стать самым большим ралли с 2022 года. Причиной стало заявление Белого дома о введении тарифов в размере 104% на китайские товары. S&P 500 упал почти на 3%, оказавшись на грани медвежьего рынка.

Есть и хорошая новость для рынка акций: после столь масштабного падения, уничтожившего триллионы долларов стоимости, даже небольшие позитивные сигналы в экономике или политике могут вызвать заметное восстановление. Планка ожиданий теперь настолько низка, что любые хорошие новости способны спровоцировать рост.

Между тем рынки корпоративных облигаций еще не учли растущую вероятность экономического спада. Если торговая война обострится, сокращение кредитования создаст стресс для более широкой финансовой системы, ужесточит ликвидность и увеличит риск банкротств.

Американский рынок корпоративных облигаций высокого качества вновь открылся во вторник впервые с момента объявления о тарифах на прошлой неделе.

«Корпоративные фундаментальные показатели настолько сильны, что заставляют кредитных инвесторов сомневаться в возникновении кредитного цикла даже при сценарии слабого роста ВВП», — сказал Панигирцоглу. «Исторически кредитные рынки оказывались правы в большинстве случаев».

Экономисты повысили вероятность рецессии по всем направлениям. Около 92% прогнозистов, ответивших на опрос Bloomberg, проведенный 2-3 апреля, заявили, что введение широких пошлин повышает риск экономического спада в США в течение следующих 12 месяцев.

Команда экономистов JPMorgan под руководством Брюса Касмана повысила вероятность глобальной рецессии до 60% на прошлой неделе. Главный экономист банка по США Майкл Фероли прогнозирует рост реального ВВП на уровне −0,3%, что ниже предыдущего прогноза в 1,3%.

Подготовлено Profinance.ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Goldman Sachs и BlackRock рисуют мрачные перспективы рынка акций США