Индекс S&P 500 всё меньше акций устанавливает новые максимумы, что вызывает беспокойство у трейдеров. Это связано с растущей концентрацией рынка в группе крупных технологических компаний.

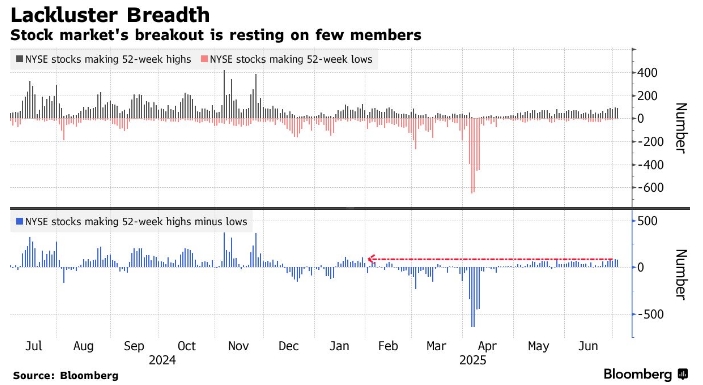

В последние недели индекс акций резко вырос, достигнув новых максимумов. При этом число компаний, которые достигли новых максимумов на Нью-Йоркской фондовой бирже, превысило число компаний, достигших новых минимумов, всего на 88. Это показал анализ, проведённый Oppenheimer & Co.

Такой результат может предвещать плохие результаты. Если разница между числом компаний, достигших новых максимумов, и числом компаний, достигших новых минимумов, составляет менее 100, то это обычно сопровождается снижением доходности индекса S&P 500 в течение следующих 12 месяцев. Это подтверждается данными с 1972 года.

У наблюдателей за графиками есть основания для беспокойства. Крупные технологические компании стали основными драйверами роста индекса. Это говорит о том, что инвесторы стремятся получить прибыль перед лицом неопределённости в торговой политике США и фискальных проблем.

Индекс Magnificent Seven, включающий акции компаний с высокой капитализацией, вырос на 36% с апрельских минимумов. Это значительно больше, чем рост S&P 500 на 25%. При этом только 10% акций S&P 500 обеспечивают его доходность, что ниже среднего показателя в 22% в период с 2010 по 2024 год. Это следует из данных, собранных стратегами Джиной Мартин Адамс и Джиллиан Вольф из Bloomberg Intelligence.

Незначительная ширина. Прорыв фондового рынка зависит от нескольких участников. Акции NYSE достигли 52-недельного максимума. Акции NYSE достигли 52-недельного минимума. Акции NYSE достигли 52-недельных максимумов минус минимумы. Источник: Блумберг

«Важно, чтобы в росте индекса участвовали большинство акций, как крупных, так и мелких», — отмечает Ари Вальд, старший аналитик Oppenheimer, который провёл анализ. «Обычно ралли, в котором участвуют большинство акций, продолжается».

Ещё один признак того, что уровень участия не изменился, можно увидеть в приближении средней акции в индексе S&P 500. Этот индекс не устанавливал рекордов с 29 ноября.

«Я думал, что после минимумов, при таком стремительном росте, в этот период можно было бы увидеть более широкое движение», — говорит независимый рыночный стратег Джим Полсен.

Смешанные сигналы

Трейдеры сталкиваются с противоречивыми сигналами после двухмесячного роста акций. С одной стороны, экономика выдержала, несмотря на неопределённость в торговой политике, а инфляция остаётся под контролем. Любители риска получили прибыль как от крупнейших технологических акций, так и от более спекулятивных секторов рынка.

Однако торговая война продолжает беспокоить инвесторов. В понедельник президент Дональд Трамп начал публиковать свои тарифные планы, а США ввели пошлины для таких стран, как Япония, Южная Корея и Южная Африка. В ответ индекс S&P 500 упал на 0,8%.

Узкий диапазон цен был характерен для 32-месячного бычьего рынка, вызывая опасения, что небольшая группа акций может оказать чрезмерное влияние на индекс S&P 500. По мнению Полсена, катализатором улучшения диапазона рынка может стать решение Федеральной резервной системы снизить процентные ставки в ближайшие месяцы.

«Многие положительные факторы для акций сдерживаются чрезмерно жёсткой политикой ФРС, и я думаю, что они близки к тому, чтобы это изменить», — говорит он.

В то же время Вальд из Oppenheimer видит позитивный момент в недавней торговле акциями компаний с малой капитализацией. Индекс Russell 2000 недавно восстановил свою 200-дневную скользящую среднюю.

«Однако если компании с малой капитализацией начнут терпеть неудачи и сведут на нет свои недавние достижения, это может означать, что ралли подходит к концу и подготовит почву для сезонной волатильности в третьем квартале», — говорит Вальд.

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Торговые войны: Трамп снова перешел в тарифное наступление

Goldman Sachs улучшил прогнозы по S&P 500

Фьючерсы на S&P 500 и Nasdaq 100 превзошли исторические максимумы