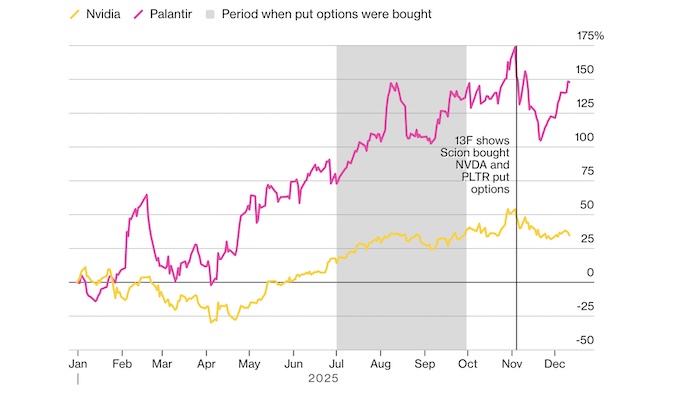

Покупки опционов на акции ИИ-компаний. Источник: Bloomberg

Инвесторы делали крупные ставки на политику, раздутые балансы и хрупкие идеи, подпитывая ралли на фондовых рынках и крипто-стратегии, построенные на кредитном плече и надежде. Возвращение Дональда Трампа в Белый дом сначала обрушило, а затем возродило финансовые рынки, разожгло огонь под акциями европейской оборонной промышленности и придало смелости спекулянтам. Некоторые ставки принесли ошеломляющую прибыль. Другие — обернулись крахом.

Год подходит к концу и Bloomberg вспоминает самые яркие ставки 2025-го — победы, поражения и идеи, которые определили эту эпоху.

Криптовалюты: козырь Трампа не сыграл

Стратегия скупать все, что связано с брендом Трампа казалась очевидной. Став президентом, он сделал криптовалюты национальным приоритетом. Его семья поддержала тренд, продвигая монеты и крипто-фирмы, которые трейдеры воспринимали как политическое ракетное топливо. Франшиза сложилась быстро: мемкоин от самого Трампа, токен от Мелании, выход на биржу майнера American Bitcoin, соучредителем которого стал Эрик Трамп. Каждый дебют вызывал ралли, но каждый раз оно оказывалось недолгим. К концу года все эти активы рухнули на 80-99%. Политика дала им импульс, но законы спекуляции потянули их на дно.

ИИ-трейд: новая «игра на понижение»

Обнаружение этой сделки было рутинным делом, но эффект — взрывным. 3 ноября стало известно, что фонд Scion Asset Management держит защитные пут-опционы на акции Nvidia и Palantir — компаний, находящихся в центре ИИ-бума. За фондом стоит Майкл Бьюрри, предсказавший кризис 2008 года и ставший героем «Игры на понижение». Его ставка против лидеров рынка подействовала как зажженная спичка на кучу сухого хвороста — скептицизм по поводу завышенных оценок в ИИ-секторе нарастал давно. Акции Nvidia и Palantir отреагировали падением. Пока не понятно, окаежтся ли эта сделка пророческой или преждевременной, но она показала, как быстро могут рухнуть даже самые доминирующие рыночные тренды.

Оборонные акции: смена парадигмы

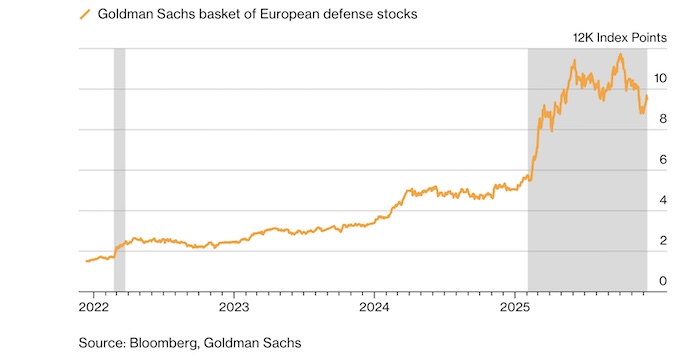

Геополитический сдвиг принес огромные прибыли сектору, который когда-то считался токсичным — европейской оборонной промышленности. Планы Трампа сократить финансирование Украины заставили европейские правительства начать массовые закупки вооружений. Акции немецкой Rheinmetall взлетели на 150%, итальянской Leonardo — на 90%. Управляющие, ранее избегавшие «оборонки» из-за ESG-принципов, изменили свое мнение. «Произошла смена парадигмы, — говорит Пьер-Алексис Дюмон из Sycomore Asset Management. — Нужно быть ответственным и защищать свои ценности». Бум перекинулся и на кредитные рынки, где банки даже начали выпускать специальные «оборонные облигации».

Портфель акций оборонной промышленности Goldman

Источник: Bloomberg

Торговля против обесценивания: факт или вымысел

Огромные госдолги в США, Франции и Японии подтолкнули инвесторов в 2025 году делать ставку против фиатных денег, скупая золото и криптовалюты. Этот тренд получил название «торговля против обесценивания». Апогея он достиг в октябре, во время правительственного шатдауна в США. Тогда золото и биткоин синхронно взлетели до рекордов. Но как сделка, эта идея оказалась сложной. Биткоин с тех пор рухнул, доллар стабилизировался, а гособлигации США и вовсе готовятся показать лучший год с 2020-го. Лишь золото продолжило свой рост, но уже не как приговор всей финансовой системе, а как сфокусированная ставка на политику, процентные ставки и поиск защиты.

Японские облигации: «Вдоводел» стал «кормильцем»

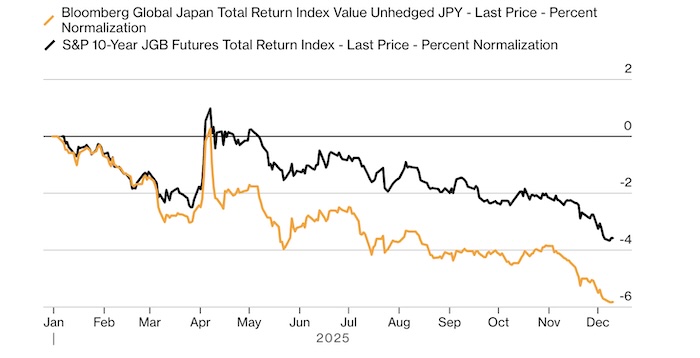

Десятилетиями ставка против японских гособлигаций была верным способом потерять деньги и получила прозвище «вдоводел». Логика была простой: огромный госдолг должен был привести к росту ставок. Но мягкая политика Банка Японии годами наказывала пессимистов. В 2025 году все изменилось. Повышение ставок и масштабные госрасходы нового правительства привели к обвалу на рынке японского долга. Доходность 10-летних облигаций взлетела выше 2%, а «вдоводел» — чрезвычайно рискованная и, как правило, убыточная торговая стратегия — превратился в «кормильца» для тех, кто ставил на падение.

Рынок облигаций упал в 2025 году

Источник: Bloomberg

Fannie-Freddie: месть «токсичных близнецов»

Ипотечные гиганты Fannie Mae и Freddie Mac, находящиеся под контролем правительства США со времен кризиса 2008 года, долгое время были «спящими» акциями. Но переизбрание Трампа породило надежды на их приватизацию, и бумаги превратились в мем-акции. В 2025 году ажиотаж достиг пика: с начала года акции взлетели на 367%. Слухи о возможном IPO с оценкой в $500 млрд лишь подстегнули ралли. К истории подключился даже Майкл Бьюрри, заявив, что «токсичные близнецы», возможно, больше не токсичны.

Турецкий кэрри-трейд: песня спета

В начале года это была любимая сделка инвесторов в развивающиеся рынки. Доходность облигаций выше 40% и стабильный курс лиры привлекали миллиарды. Трейдеры дешево занимали за рубежом и вкладывались в турецкие активы. Все рухнуло 19 марта, когда полиция арестовала популярного оппозиционного мэра Стамбула. Это спровоцировало протесты и обвал лиры, который ЦБ не смог остановить. За день из страны утекло около $10 млрд. К концу года лира потеряла 17%, став одной из худших валют мира и напомнив, что высокие ставки не защищают от политических шоков.

Кредитные рынки: осторожно, таракан!

В 2025 году кредитные рынки трясло не от одного большого краха, а от серии мелких, которые вскрыли неприятные тенденции. Компании, считавшиеся надежными заемщиками, внезапно сталкивались с проблемами, оставляя кредиторов с убытками. Годы дешевых денег размыли стандарты, и инвесторам пришлось отвечать на вопрос: как они оправдывали огромные кредитные риски по компаниям, у которых не было доказательств способности вернуть долг? Как красочно выразился глава JPMorgan Джейми Даймон, предупреждая о грядущих проблемах: «Когда вы видите одного таракана, скорее всего, есть и другие». Отличная тема для 2026 года.

Подготовлено Profinance.ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Унция серебра теперь стоит больше, чем баррель нефти

Тарифные потрясения, золотая лихорадка и падение курса доллара — 2025 год в графиках